Giao dịch theo phương pháp Wyckoff -Phần tổng hợp.

Bài viết dưới đây sẽ tổng hợp về hướng dẫn giao dịch theo phương pháp Wyckoff được lược dịch trên trang Stockcharts. Phần giới thiệu về phương pháp và wyckoff là ai? Blog sẽ không đề cập trong bài viết này, các bạn có thể tham khảo trên web Stockcharts.

Mình sẽ đi vào các phần chính của bài viết. Giao dịch theo phương pháp Wyckoff -Phần tổng hợp

-

Hai quy tắc khởi đầu:

Wyckoff tập trung hoàn toàn vào hành động giá. Việc nghiên cứu Báo cáo Thu nhập và các thông tin cơ bản khác là quá khó đối với các nhà đầu tư phổ thông và chúng cũng thường bị xào nấu, không cung cấp những thông tin chính xác để được sử dụng một cách hiệu quả. Hơn nữa, thông tin này thường đã được thể hiện hết vào giá tại thời điểm mà nó đến tay đa số các nhà đầu tư. Trước khi đi vào chi tiết, có hai quy tắc khởi đầu mà chúng ta cần ghi nhớ. Những quy tắc này đến từ cuốn sách Charting the Stock Market: The Wyckoff Method – Phân tích thị trường Chứng khoán bằng Phương pháp Wyckoff của Jack K. Hutson, David H. Weiss và Craig F. Schroeder.

Quy tắc 1: Đừng kỳ vọng thị trường lặp lại một cách giống nhau hai lần. Thị trường là một nghệ sĩ, không phải một cỗ máy. Nó sinh ra một loạt các mô hình dựa trên các hành vi cơ bản của nhà đầu tư và sau đó biến đổi, kết hợp một cách tinh tế để tạo ra bất ngờ cho khán giả. Thị trường là một thực thể có tâm trí của riêng nó.

Quy tắc 2: Hành vi thị trường hôm nay chỉ có ý nghĩa khi so sánh với những gì thị trường đã làm ngày hôm qua, tuần trước, tháng trước hoặc thậm chí năm ngoái. Thị trường không có một “Mức định trước” – một mức giá được xác định trước mà thị trường sẽ đảo chiều tại đó. Mọi thứ thị trường làm ngày hôm nay phải được so sánh với những gì nó đã làm trước đây.

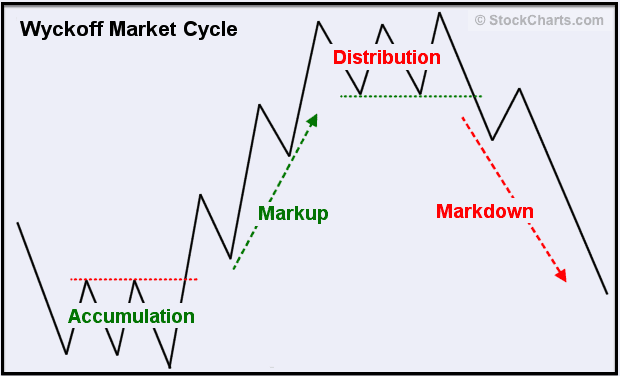

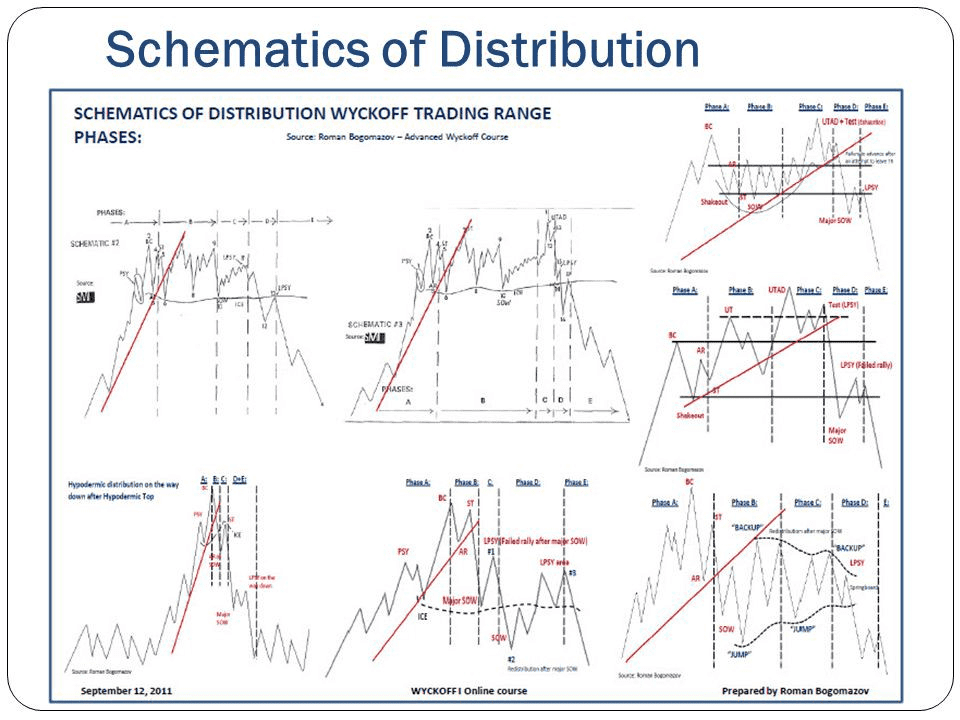

Tổng kết : Wyckoff ủng hộ sự linh hoạt khi phân tích thị trường Chứng khoán. Không có gì trên thị trường chứng khoán là chắc chắn. Xét cho cùng, giá cổ phiếu được điều khiển bởi cảm xúc của con người. Chúng ta không thể kỳ vọng các mô hình giống hệt nhau lặp lại theo thời gian. Trên đây là ví dụ cho thấy thị trường không có các “Mức định trước”, cùng là một pha PHÂN PHỐI, nhưng giá có thể thể hiện các trạng thái khác nhau. Nhà đầu tư cần lưu ý điều này!

2. Giới thiệu về XU HƯỚNG CHUNG và ĐỈNH, ĐÁY:

XU HƯỚNG THỊ TRƯỜNG CHUNG:

Như chúng ta đã biết, phần lớn các cổ phiếu đều có thiên hướng di chuyển một cách hòa hợp với thị trường chung. Do đó, chúng ta – các “chart thủ” nên nắm được HƯỚNG và VỊ TRÍ của thị trường chung ĐẦU TIÊN. Với suy nghĩ này, Wyckoff đã phát triển một “Biểu đồ sóng”, đây đơn giản chỉ là một chỉ số trung bình tổng hợp của năm cổ phiếu trở lên. “Biểu đồ sóng” này của Wyckoff cũng giống như các chỉ số Trung bình Công nghiệp Dow Jones và Trung bình Vận tải Dow Jones được phát triển bởi Charles Dow. Mặc dù Dow Industrials là chỉ số chung nổi tiếng nhất nhưng các “chart thủ” ngày nay cũng có thể chọn một số chỉ số khác để phân tích thị trường chung. Chúng bao gồm S&P 500, S&P 100, Nasdaq, NY Composite và Russell 2000.

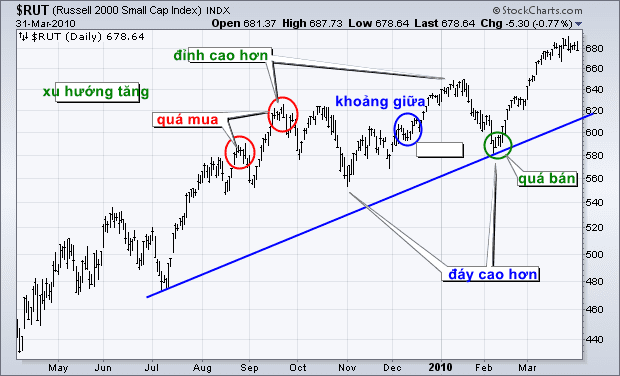

Wyckoff đã sử dụng giá cao, thấp và đóng cửa mỗi ngày để tạo ra một chuỗi các thanh giá và xây dựng nên biểu đồ thanh (bar chart) cổ điển. Mục tiêu của ông là xác định xu hướng cơ bản cho thị trường chung và xác định vị trí của thị trường trong xu hướng này. XU HƯỚNG rất quan trọng vì nó cho chúng ta biết “con đường” chứa ít kháng cự nhất đối với phần lớn các cổ phiếu. VỊ TRÍ rất quan trọng vì nó cho chúng ta biết thị trường hiện tại đang nằm ở đâu trong xu hướng này (Tích lũy, Phân phối hay Mark up, Mark down, quá mua, quá bán). Ví dụ, vị trí giúp các nhà biểu đồ xác định xem thị trường đang quá mua hay quá bán để đưa ra quyết định mua và bán.

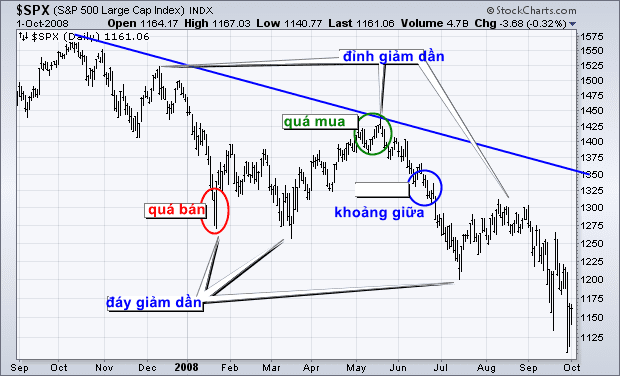

Có ba xu hướng có thể xảy ra: TĂNG, GIẢM hoặc ĐI NGANG với ba khung thời gian khác nhau: NGẮN HẠN, TRUNG HẠN và DÀI HẠN. Đối với bài viết này, biểu đồ Ngày (Daily) được sử dụng cho xu hướng trung hạn. xu hướng tăng xuất hiện khi chỉ số chung hình thành một loạt các đỉnh tăng dần và đáy tăng dần. Ngược lại, xu hướng giảm xuất hiện khi chỉ số hình thành một loạt các đỉnh giảm dần và đáy giảm dần. Một loạt các đáy nằm ngang nhau và các đỉnh nằm ngang nhau tạo thành một phạm vi giao dịch. Các “chart thủ” phải đợi giá bứt phá khỏi các vùng phạm vi này để xác định hướng của xu hướng.

Hai biểu đồ trên cho thấy các ví dụ về XU HƯỚNG TĂNG và XU HƯỚNG GIẢM. Trong một xu hướng, giá có thể được định vị ở vị trí quá bán, vị trí quá mua hoặc ở đâu đó ở giữa xu hướng. VỊ TRÍ của thị trường đóng một vai trò rất quan trọng trong việc xác định tỷ lệ Risk/Reward của một vị thế. Tốt nhất, các “chart thủ” nên mở các vị thế mua khi xu hướng là tăng và vị trí của thị trường là vùng quá bán, điều này có nghĩa là các cú pullback hoặc điều chỉnh đã xảy ra. Tỷ lệ Risk/Reward sẽ kém hấp dẫn hơn nếu chúng ta mua trong xu hướng tăng và thị trường rơi vào vị trí quá mua. Tương tự, tỷ lệ Risk/Reward cũng sẽ kém hấp dẫn hơn nếu chúng ta bán trong một xu hướng giảm và vị trí của thị trường là quá bán. Tốt nhất là thiết lập một vị thế bán khi thị trường quá mua trong một xu hướng giảm hoặc ở giữa xu hướng giảm.

ĐỈNH VÀ ĐÁY CHÍNH:

Trong quá trình hình thành xu hướng, các chỉ số thị trường chung hình thành các đỉnh và đáy chính đảo ngược các xu hướng hiện có. Wyckoff lưu ý rằng đỉnh và đáy thường xuất hiện các hiện tượng khác nhau. ĐỈNH thị trường thường kéo dài về mặt thời gian, hấp dẫn người mua, trong khi các ĐÁY thị trường tương đối ngắn về mặt thời gian và hành động như những con thú hung bạo. Wyckoff đã xác định các đặc điểm cụ thể của đỉnh và đáy cách đây khoảng 100 năm; và các đặc điểm này vẫn có thể được tìm thấy trong thị trường ngày nay.

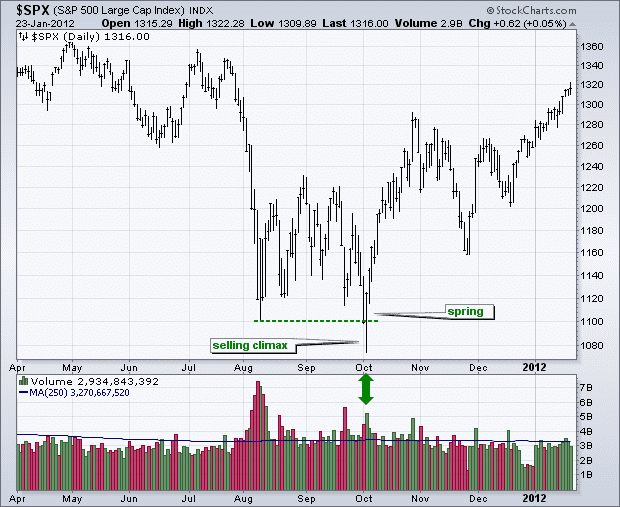

Thị trường gấu thường kết thúc với một “selling climax” hay là “spring”, đó là một sự thất bại trong việc phá vỡ hỗ trợ. Đầu tiên, chỉ số thị trường chung đang trong xu hướng giảm vì nó đã giảm xuống các mức thấp hơn trong một thời gian dài. Với tâm lý khá tiêu cực, nhiều nhà đầu tư bắt đầu trở nên chán nản hoàn toàn với những khoản lỗ ngày càng gia tăng. Đến một lúc nào đó, họ bắt đầu “Giương cờ trắng” và bán ra những cổ phiếu họ đang nắm giữ. Điều này khiến cho giá tiếp tục giảm mạnh và thường xuyên phá vỡ các ngưỡng hỗ trợ quan trọng. Giá dường như rơi tự do ở giai đoạn này, nhưng dòng tiền “thông minh” đang chờ đợi. Áp lực mua của dòng tiền thông minh nhảy vào thị trường một cách đột ngột, đảo ngược đà rơi tự do trước đó, khiến cho giá tăng vọt đồng thời đóng cửa cao hơn mức đáy trước đó.

Wyckoff đã sử dụng khối lượng để xác nhận tính hợp lệ của sự đảo chiều, sự phá vỡ và xu hướng. Selling climax hoặc spring thường đi kèm với sự gia tăng của khối lượng giao dịch, thể hiện sự tham gia ngày càng rộng rãi với lực lượng quan trọng nhất là dòng tiền lớn (tức là các tổ chức), dòng tiền này sẽ hỗ trợ thị trường, tiếp sức mạnh giúp cho chỉ số được duy trì (củng cố) trong một xu hướng giảm. Trong khi đó, khối lượng thấp cho thấy sự tham gia hạn chế và nêu lên khả năng thất bại trong việc đảo chiều xu hướng.

Ví dụ trên cho thấy khối lượng giao dịch gia tăng trên cú “selling climax” và “spring” vào đầu tháng 10 năm 2011. Hãy chú ý cách S&P 500 phá vỡ hỗ trợ khi áp lực bán đẩy giá xuống dưới ngưỡng 1100 điểm. Giá tiếp tục giảm xuống dưới mốc 1080 trong ngày hôm đó, nhưng phe mua đã nhảy vào và đẩy chỉ số quay trở lại đồng thời đóng cửa phía trên ngưỡng 1120 điểm. Áp lực bán (đẩy chỉ số phá vỡ khỏi hỗ trợ trước đó) đã không được duy trì và một cú “Spring” xuất hiện với khối lượng lớn. Tín hiệu tăng này đủ để đưa chỉ số S&P 500 tăng vọt lên trên mức đỉnh được thiết lập vào cuối tháng Tám vào cuối tháng Mười.

Như đã đề cập ở phía trên, đỉnh thị trường khác với đáy thị trường. Các đỉnh thường được hình thành trong một thời gian dài với những chuyển động đi ngang của giá, đó là sự hợp nhất. Đây cũng được gọi là giai đoạn phân phối trong đó dòng tiền thông minh (các tổ chức) phân phối cổ phiếu cho dòng tiền ngu ngốc (đám đông các nhà giao dịch). Nói cách khác, đồng tiền thông minh bán cổ phiếu của họ cho dòng tiền ngu ngốc ngay trước khi thị trường sụp đổ.

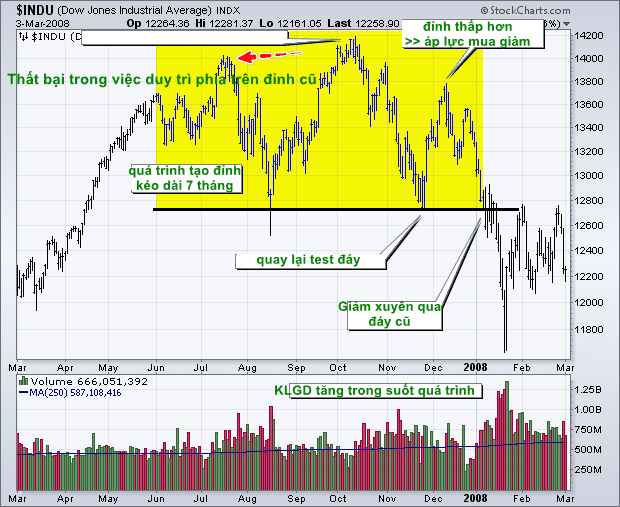

Trên biểu đồ giá, đỉnh thị trường thường không xuất hiện một cách rõ ràng cho đến khi có những dấu hiệu đặc trưng xuất hiện – thường là sự thất bại trong việc phá vỡ Kháng cự. Việc không phá vỡ được Kháng cự không phải là một cái gì đó quá tiêu cực cho đến khi giá quay lại kiểm chứng (test) các mức Hỗ trợ. Sự sụt giảm mạnh như vậy cho thấy áp lực bán đã gia tăng rõ rệt. Tiếp sau đó, có một số nỗ lực bật lên từ Hỗ trợ nhưng lại tạo thành các đỉnh thấp hơn, cho thấy lực mua giảm dần. Những hiện tượng như vậy lặp đi lặp lại cho đến khi sự đảo chiều được hoàn thành với một cú phá vỡ khỏi Hỗ trợ cuối cùng đi kèm với khối lượng giao dịch tăng.

Ví dụ trên cho thấy Dow Industrials đạt đỉnh vào năm 2007. Hãy chú ý cách giá đi ngang trong khoảng 7 tháng. Có 5 điểm trên biểu đồ này giúp chúng ta xác định quá trình tạo đỉnh:

- Điểm đầu tiên, xảy ra trong nửa sau của quá trình, khi chỉ số Dow thất bại trong việc duy trì phía trên mức đỉnh trước đó của nó (Đỉnh trước là mũi tên đỏ, ô chú thích khá nhỏ nên mình viết xuống dưới). Không có gì là tiêu cực về sự phá vỡ thất bại này cho đến khi điểm thứ (2) xuất hiện.

- Giá giảm trở lại mức đáy tháng Tám. Đây là dấu hiệu đầu tiên cho thấy áp lực bán (Cung) đang gia tăng.

- Giá bật khỏi hỗ trợ, nhưng một đỉnh thấp hơn được hình thành vào đầu tháng 12. Đây là tín hiệu tiếp theo cho thấy áp lực mua (Cầu) đang giảm dần. Sự gia tăng áp lực bán và giảm lực mua đã bắt đầu xác nhận quá trình tạo đỉnh.

- Giá phá vỡ khỏi hỗ trợ với cú giảm mạnh vào tháng 1 năm 2008.

- Khối lượng vào những ngày giảm đã vượt quá khối lượng của những ngày tăng trong tháng 10 và tháng 11.

Kết luận : Dưới đây là những lưu ý khi áp dụng

- Xác định XU HƯỚNG (tăng, giảm, đi ngang) và VỊ TRÍ CỦA THỊ TRƯỜNG (quá mua, quá bán, phân phối, tích lũy) TRƯỚC KHI GIAO DỊCH!

- ĐỈNH và ĐÁY bao chứa các hành vi giá khác nhau. ĐÁY CỦA THỊ TRƯỜNG thường diễn ra nhanh, chỉ với các cú Selling Climax (Bán mạnh) và Spring (Phục hồi nhanh) kèm khối lượng lớn. ĐỈNH CỦA THỊ TRƯỜNG là một quá trình phân phối diễn ra lâu hơn với 5 bước: (1) Thất bại trong việc tạo đỉnh mới – (2) Test lại hỗ trợ – (3) Bật khỏi hỗ trợ nhưng tạo đỉnh thấp hơn – (4) Phá vỡ khỏi hỗ trợ – (5) Khối lượng tại điểm phá vỡ lớn

- KHỐI LƯỢNG xác nhận SỰ ĐẢO CHIỀU, SỰ PHÁ VỠ và XU HƯỚNG.

Selling Climax giống như là 1 quá trình bán xả cực mạnh còn Spring là một cú bật tăng hay là phục hồi nhanh. Selling Climax và Spring là 2 đặc điểm cốt lõi của quá trình tạo đáy theo phương pháp Wyckoff!

3. Ước lượng mục tiêu giá

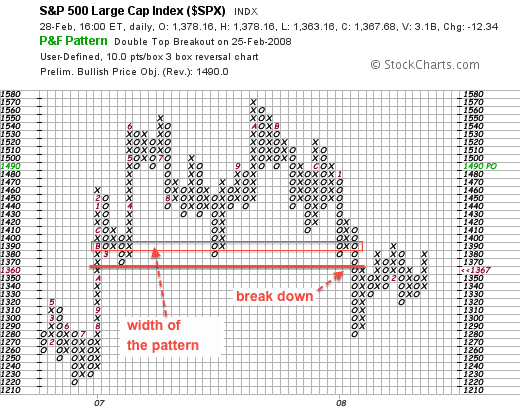

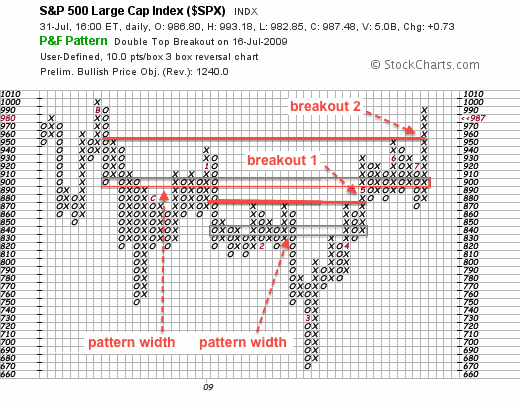

Trong phần này thì ông Wyckoff sẽ sử dụng đồ thị PnF (Point & Figure) để ước lượng mục tiêu.

Khi đỉnh hoặc đáy của thị trường được hình thành, Wyckoff sẽ chuyển sang biểu đồ PnF để tính toán các mục tiêu giá. Wyckoff đưa ra những dự đoán về giá của mình dựa trên độ rộng của mô hình. Mô hình càng rộng, mục tiêu giá cuối cùng càng cao. Một nền giá kéo dài hơn 10 cột trên đồ thị P&F sẽ dự báo một mục tiêu tương đối cao khi giá phá vỡ. Ngược lại, một nền giá hẹp bao gồm khoảng 6 cột sẽ cho ra một mục tiêu tương đối thấp hơn. Điều quan trọng là nền giá trên đồ thị phải đảm bảo đủ lớn và cột phá vỡ phải đủ mạnh để có được mục tiêu giá phù hợp. Tương tự với đỉnh thị trường, một vùng đỉnh rộng hơn 10 cột trên đồ thị P&F sẽ dự báo một đợt sụt giảm sâu hơn nhiều so với một vùng đỉnh hẹp kéo dài chỉ với ít hơn mười cột.

Ghi chú hình ảnh: Width of the pattern – Độ rộng của mẫu hình (cái này nhà đầu tư đếm số ô phía trong cái khoanh màu đỏ là được) Break down: phá vỡ xuống

Chúng ta lấy ví dụ với hình minh họa phía trên, trong trường hợp này Wyckoff sẽ thực hiện phép đo lường mục tiêu giá dựa trên chiều rộng của toàn bộ mẫu hình của vùng đỉnh phía trên cùng. Cũng giống như tất cả các khía cạnh khác của phân tích kỹ thuật, việc sử dụng độ rộng của mô hình có thể mang tính chủ quan, nhưng đây là cách để cho chúng ta áp kỳ vọng một cách hợp lý vào thị trường. Wyckoff sẽ xác định hàng ngang có nhiều ô được lấp đầy nhất và đếm toàn bộ chiều rộng của hàng này, bao gồm cả các ô trống. Các “chart thủ” có thể sử dụng phương pháp này hoặc đơn giản là đo toàn bộ chiều rộng từ đầu đến cuối.

Đầu tiên, hãy bắt đầu bằng cách tìm điểm phá vỡ hỗ trợ chính. Sau khi tìm thấy điểm phá vỡ hỗ trợ, hãy xác định cột dẫn vào mô hình (bắt đầu) và cột dẫn ra (kết thúc), hai cột này xác định toàn bộ mô hình. Ví dụ trên cho thấy S&P 500 tạo đỉnh trong năm 2007, với số cột kéo dài từ tháng 11 năm 2007 (chữ B màu đỏ) đến tháng 1 năm 2008 (số 1 màu đỏ). Đây là một đỉnh khá rộng với 34 cột. Với Boxsize = 10 điểm, đồ thị dạng 3-box đảo chiều, mức giảm ước tính là khoảng 1050 điểm = 34 x 3 x 10. Lấy con số này trừ khỏi đỉnh của mô hình cho mục tiêu ước lượng là 550 = 1570 – 1020. Mức đáy sau đó của S&P 500 rơi vào khoảng 666 vào tháng 3 năm 2009. Mục tiêu này bị lệch mất 110 điểm, nhưng nó cũng bám sát kỳ vọng của chúng ta.

Ghi chú hình ảnh: pattern width – Độ rộng của mẫu hình (cái này nhà đầu tư đếm số ô phía trong cái khoanh màu đỏ là được) Breakout: phá vỡ

Biểu đồ thứ hai cho thấy S&P 500 đã tạo đáy vào năm 2009 với mô hình Hai đáy. Lưu ý rằng có 2 lần phá vỡ xuất hiện trong biểu đồ này: một lần vào tháng 5 (số 5 màu đỏ) và một lần khác vào tháng 7 (số 7 màu đỏ). Cả hai mô hình đều có cùng điểm thấp nhất là 670. Dựa trên sự phá vỡ khỏi kháng cự, mô hình nhỏ hơn có nền giá với độ rộng 20 cột, tính từ cột đi vào mô hình đến cột thoát ra khỏi mô hình. Với Boxsize = 10 điểm, đồ thị dạng 3-box đảo chiều, chỉ số dự kiến sẽ tăng 600 điểm = 20 x 10 x 3 = 600 và mục tiêu sẽ rơi vào khoảng 1270 = 670 + 600. Mô hình thứ hai lớn hơn nhiều với nền rộng khoảng 42 cột, mức tăng dự kiến sẽ là 1260 điểm = 42 x 3 x 10. Mục tiêu ước lượng sẽ rơi vào khoảng 1930 điểm.

Mặc dù Wyckoff sử dụng nền ngang của giá để đưa ra những dự báo, nhưng ông cũng cảnh báo không nên xem xét những dự báo này mà một mục tiêu “bắt buộc phải chuẩn xác”. Như đã đề cập ở trên, không có gì là tuyệt đối trong thị trường chứng khoán và phân tích kỹ thuật. Các “chart thủ” cần phải đưa ra các đánh giá của riêng mình về các hành động giá diễn ra. Một số ước lượng không đạt mục tiêu, trong khi một số số đếm vượt quá mục tiêu, nhưng tựu chung lại, chúng vẫn cho chúng ta những cơ sở và niềm tin để nắm giữ các vị thế, cũng như có những kế hoạch rõ ràng cụ thể đối với thị trường!

4. Vị trí của giá trong xu hướng

Trước khi đưa ra quyết định giao dịch hoặc đầu tư, các “chart thủ” cần biết THỊ TRƯỜNG ĐANG Ở ĐÂU TRONG XU HƯỚNG CỦA NÓ. Các thị trường quá mua thường đứng trước nguy cơ bị pullback; khi bạn nắm giữ một vị thế trong điều kiện quá mua, bạn có thể sẽ phải gánh chịu những sự sụt giảm ngắn hạn trong tài khoản, có thể dẫn đến những sự ức chế nhất định trong tâm lý. Tương tự như vậy, sẽ có những sự phục hồi khi thị trường bị quá bán, ngay cả khi xu hướng chính đang là giảm. Bán khống khi điều kiện thị trường quá bán cũng có thể dẫn đến sự sụt giảm đáng kể trong tài khoản và ảnh hưởng xấu đến tỷ lệ Risk/Reward.

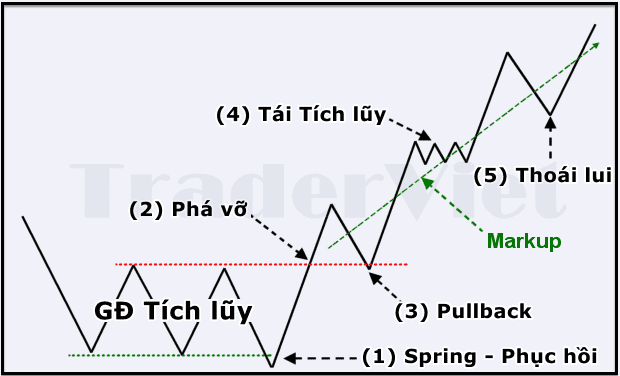

Wyckoff lưu ý rằng xu hướng tăng khởi đầu với giai đoạn TÍCH LŨY và được xác nhận bởi các đợt tăng giá đều (MARK-UP). Có năm điểm mua có thể thực hiện trong toàn bộ xu hướng tăng (Có 5 vị trí chính mà các nhà giao dịch cần xác định trong xu hướng tăng)

- Đầu tiên, những nhà giao dịch “hiếu chiến” có thể mua vào tại các cú Selling Climax (Bán xả mạnh, vùng mà các weak hand bỏ cuộc) hoặc Spring (Bật tăng, phục hồi, nơi các tay to bắt đầu tham gia thị trường). Khu vực này mang lại lợi nhuận tiềm năng cao nhất, nhưng rủi ro thất bại là trên mức trung bình vì xu hướng giảm vẫn chưa chính thức bị đảo ngược.

- Điểm mua thứ hai là khi giá phá vỡ lên phía trên các ngưỡng kháng cự, với sự xác nhận của khối lượng giao dịch gia tăng.

- Các “chart thủ” bỏ lỡ điểm mua phá vỡ đôi khi vẫn có cơ hội với điểm mua thứ ba, đó là khi giá quay trở lại ngưỡng kháng cự bị phá vỡ trước đó, nay đã biến thành hỗ trợ (Pullback). Các cú pullback không phải khi nào cũng xảy ra, nên cơ hội không phải lúc nào cũng có đối với những nhà giao dịch đã bỏ lỡ điểm mua thứ hai.

- Khi giai đoạn Tăng giá (Markup) được định hình (Phục hồi sau khi Pullback về hỗ trợ), các “chart thủ” phải dựa vào các đợt điều chỉnh để có thể giao dịch (Các đợt điều chỉnh này được hình thành dưới dạng hợp nhất – đi ngang hoặc thoái lui). Wyckoff gọi sự hợp nhất (đi ngang) trong một xu hướng tăng là một giai đoạn TÁI TÍCH LŨY. Sự bứt phá trên ngưỡng kháng cự của VÙNG TÁI TÍCH LŨY này báo hiệu sự tiếp tục của giai đoạn tăng (Markup).

- Ngược lại với hợp nhất (tái tích lũy), THOÁI LUI là một đợt giảm điều chỉnh lớn hơn, thoái lui một phần của động thái tăng trước đó. Với thoái lui, các “chart thủ” nên sử dụng các mức hỗ trợ tại các đường xu hướng, các ngưỡng kháng cự cũ hoặc đỉnh của các đợt tái tích lũy trước đó để mua vào. Thường thì Wyckoff sẽ xác đinh các điểm hỗ trợ hoặc đảo chiều quanh ngưỡng thoái lui 50% của bước giá tăng trước đó.

Xu hướng tăng gồm có 5 vị trí chính được đánh dấu trên đây, tương ứng với 5 vị trí mua được nêu phía trên!

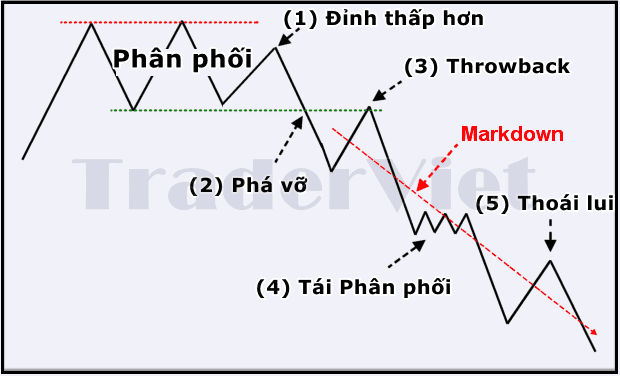

Xu hướng giảm khởi đầu với GIAI ĐOẠN PHÂN PHỐI và được xác nhận bởi một đợt giảm giá đều (MARK-DOWN). Nhà đầu tư hãy lưu ý rằng, Wyckoff không né tránh việc bán khống trong thị trường giảm. Ông luôn ủng hộ các nhà giao dịch tìm kiếm cơ hội kiếm tiền trên cả Xu hướng tăng lẫn Xu hướng giảm. Cũng như giai đoạn tích lũy và markup, có năm điểm bán tiềm năng trong Xu hướng giảm kéo dài này:

- Đầu tiên, đỉnh thấp hơn trong mô hình phân phối tạo cơ hội bán khống trước khi sự phá vỡ hỗ trợ thực tế diễn ra và xu hướng thay đổi. Đây là chiến lược giao dịch năng động, mang lại lợi nhuận tiềm năng lớn nhất, nhưng cũng có nguy cơ thất bại vì xu hướng giảm chưa chính thức bắt đầu.

- Điểm phá vỡ là điểm thứ hai có thể sử dụng để bán khống, miễn là nó được xác nhận bởi sự gia tăng của khối lượng giao dịch.

- Sau một khi giá phá vỡ và bị quá bán, giá có thể sẽ quay ngược trở lại vùng hỗ trợ đã bị phá vỡ trước đó, nay chuyển thành kháng cự (Throwback). Điều này cung cấp cho các nhà giao dịch cơ hội thứ ba để bán xuống, mặc dù nhiều lúc nó sẽ không diễn ra.

- Khi giai đoạn giảm giá bắt đầu được xác nhận (Markdown), các “chart thủ” nên chờ đợi những đợt hợp nhất đi ngang (TÁI PHÂN PHỐI) hoặc những đợt điều chỉnh, đưa thị trường về vùng quá bán trong xu hướng tăng. Wyckoff gọi những đợt hợp nhất là giai đoạn TÁI PHÂN PHỐI. Sự phá vỡ xuống dưới hỗ trợ của vùng hợp nhất báo hiệu sự tiếp tục của giai đoạn giảm giá, cung cấp cơ hội bán xuống lần thứ 4 cho các nhà giao dịch.

- Ngược lại với sự hợp nhất, một đợt tăng đưa giá về vùng quá bán là một đợt tăng điều chỉnh làm thoái lui một phần của đợt giảm trước đó. Các “chart thủ” có thể bán xuống tại các vùng kháng cự của đường xu hướng, các mức hỗ trợ trước đó hoặc các vùng hợp nhất trước đó. Wyckoff thường tìm kiếm các kháng cự hoặc dấu hiệu đảo chiều quanh ngưỡng điều chỉnh 50% của bước giá giảm gần nhất.

Tóm lại : Có bốn bước chúng ta cần làm để sử dụng phương pháp Wyckoff:

- Xác định xu hướng,

- Xác nhận các mô hình đỉnh/đáy,

- Ước lượng mục tiêu giá

- Xác định vị trí của xu hướng.

Nguồn : Stockcharts và tổng hợp