Wyckoff Method – Giai đoạn tích luỹ.

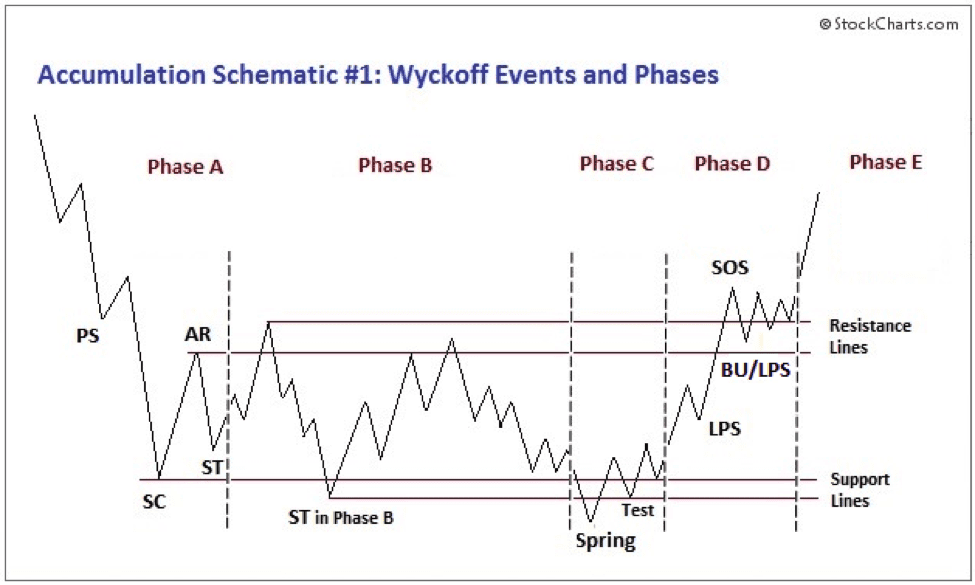

Wyckoff Method – Giai đoạn tích luỹ- Wyckoff chia giai đoạn tích luỹ – nguyên nhân dẫn đến xu hướng tăng thành 5 phase là A,B,C,D,E. Mỗi phase đại diện cho 1 trạng thái của Thị trường, trong đó:

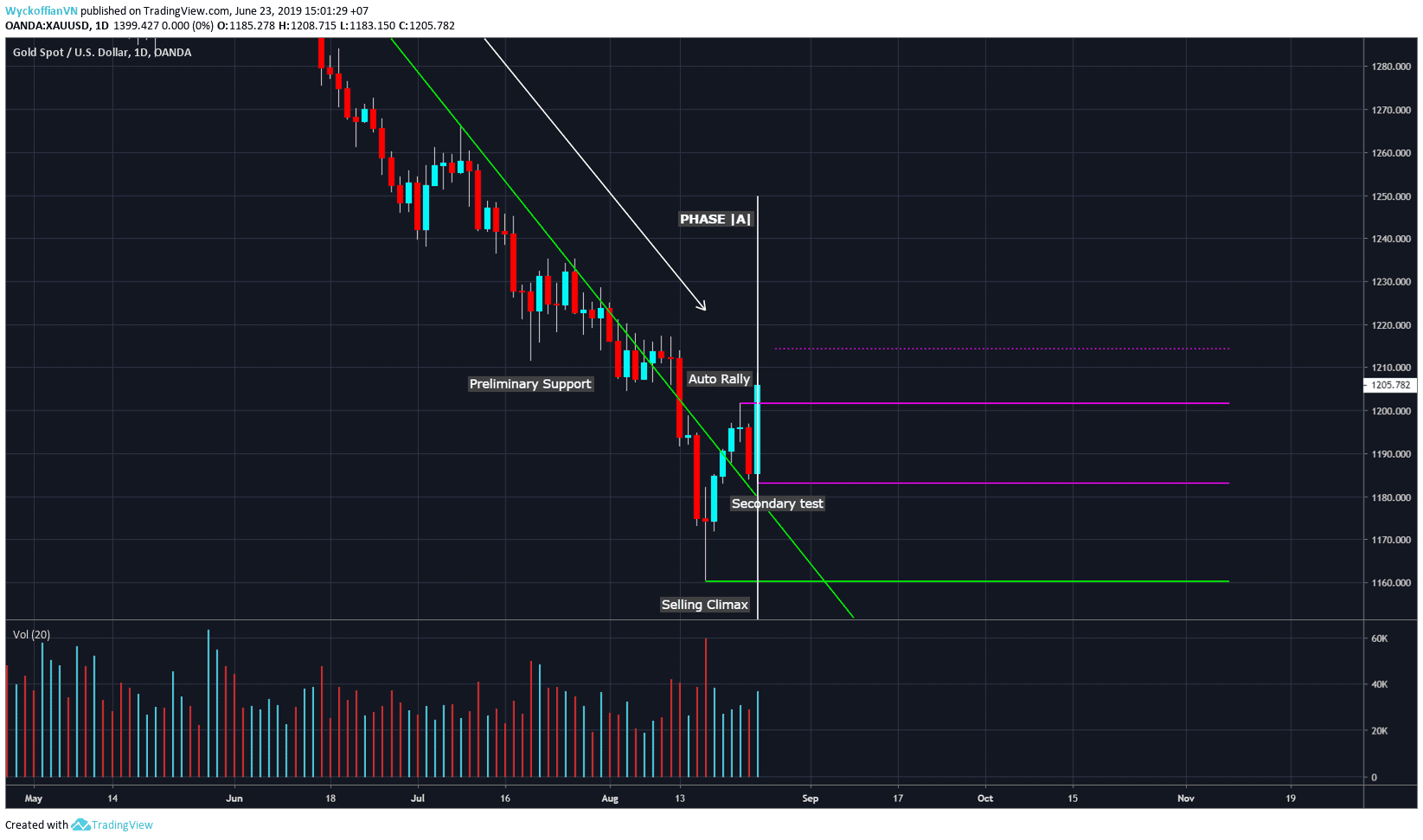

PHASE A: Giai đoạn chấm dứt xu hướng giảm trước đó, bao gồm 4 sự kiện:

1. Preliminary Support (PS): Dấu hiệu đầu tiên của Strong hand (Hoặc Composite Man) xuất hiện sau chuỗi giảm liên tục, 1 vài nến có khối lượng giao dịch ( KLGD )lớn hơn trung bình khiến cho giá tạm chững lại, hành động mua vào này có thể khiến cho nhiều trader nghĩ rằng xu hướng giảm đã kết thúc và tiến hành mua vào theo, tuy nhiên, PS event có thể diễn ra nhiều hơn 1 lần trước khi giá thực sự đạt đến Selling Climax. Đặc điểm chính của PS:

– Volume lớn hơn bình thường tại vài nến nhưng hành động giá sau đó là tiếp tục Break down.

2. Selling Climax (SC): Xác nhận cho vùng hỗ trợ đầu tiên của Vùng dao động (Trading Range), có thể đi kèm với KLGD giao dịch lớn đột biến, nến thân dài, giá giảm với tốc độ nhanh hoặc chuỗi nến có KLGD lớn hơn trung bình đi kèm với các nến có thân hẹp.

Sự kiện này xảy ra khi Strong Hand quyết định hấp thụ hết toàn bộ lượng Cung đang có trên Thị trường, tận dụng lực bán đang được tạo ra bởi Weak hand ngay khi giá phá xuống ngưỡng hỗ trợ tạo ra bởi PS event. Việc can thiệp thô bạo này dẫn đến sự mất cân bằng Cung Cầu trong ngắn hạn, tạo ra 1 nhịp tăng mạnh ngay sau đó.

Mức giá thấp nhất của sự kiện SC cũng là kênh dưới của Trading Range – TR.

3. Auto Rally (AR): Là nhịp tăng hệ quả của việc can thiệp vào TT từ Strong Hand. Nhịp tăng này sau đó được tiếp thêm động lực từ hoạt động cắt lỗ của Weak hand, chốt lời short/sell của Pro trader, hành động mua vào của Counter trend trader và tạo ra 1 nhịp tăng có thể kéo dài 2-3 ngày. Đỉnh cao nhất của AR xác định kênh trên của TR.

4. Secondary test (ST): Động lực tăng của AR cạn kiệt, Counter trend trader chốt lời, Weak hand vào sell tiếp diễn xu hướng, pro trader và Strong hand tạm ngừng lại để quan sát khiến cho giá giảm trở lại. Tuy nhiên, nhịp giảm này không còn mạnh mẽ do thiếu vắng động lực thúc đẩy. Giá có thể quay lại kiểm định lại cân bằng Cung Cầu tại SC, cũng có thể tạo đáy mới cao hơn SC.

* Trong trường hợp giá tiếp tục phá thủng SC và tiếp tục giảm, chúng ta cần thận trọng vì điều này cho thấy lực Cung vẫn còn rất mạnh và Strong Hand có vẻ như chưa thực sự muốn tích luỹ tài sản tại vùng giá này. Nhiều khả năng chúng ta chỉ đang chứng kiến 1 nhịp PS.

PHASE A tiêu chuẩn thường đi kèm với việc giá break lên trendline giảm với nhịp ST thường là nhịp test lại trendline giảm này. Phase A cũng đồng thời đánh dấu bước thay đổi đầu tiên của đặc tính giá, từ có xu hương chuyển sang giai đoạn sideway không xu hướng.

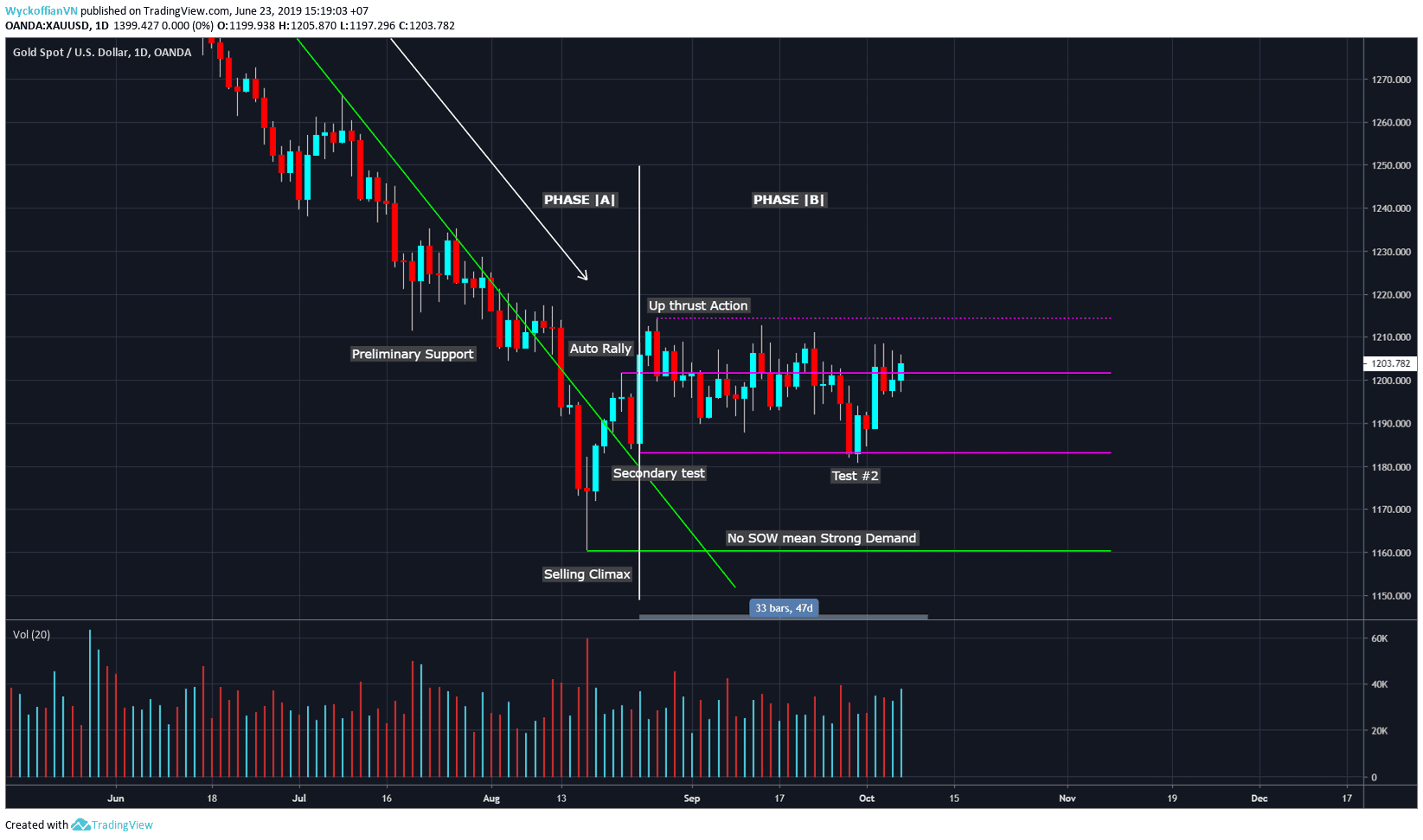

PHASE B: Tích luỹ – tạo ra Nguyên nhân (Cause)

Là hệ quả nối tiếp sau PHASE A, giá chuyển từ giai đoạn có xu hướng (Giảm) sang giai đoạn Sideway không xu hướng. Giai đoạn này là khoảng thời gian Strong hand tiến hành tích luỹ tài sản. Giai đoạn này có thể dài, có thể ngắn, giá chạy tung tăng, xu hướng lộn xộn, thất thường.

Giai đoạn này thường đi kèm vô số lần false break về cả 2 hướng và có 2 sự kiện chính có thể xảy ra:

1. Upthrust Action (UTA): Giá breakout khỏi kênh trên được xác định bởi AR nhưng ngay lập tức quay ngược trở lại Trading Range. Hành động này được xem là sự kiểm định lại cân bằng cung cầu tại vùng kháng cự, và thông thường, kết quả của nó là 1 cú false break.

2. Sign of Weakness in Phase |B| (SOW in phase |B|): Giá break down khỏi kênh dưới được xác định bởi SC nhưng ngay lập tức quay ngược trở lại Trading Range. Hành động này được xem là sự kiểm định lại cân bằng cung cầu tại vùng hỗ trợ. Cũng giống như UTA, kết quả của nó cũng là 1 cú false break.

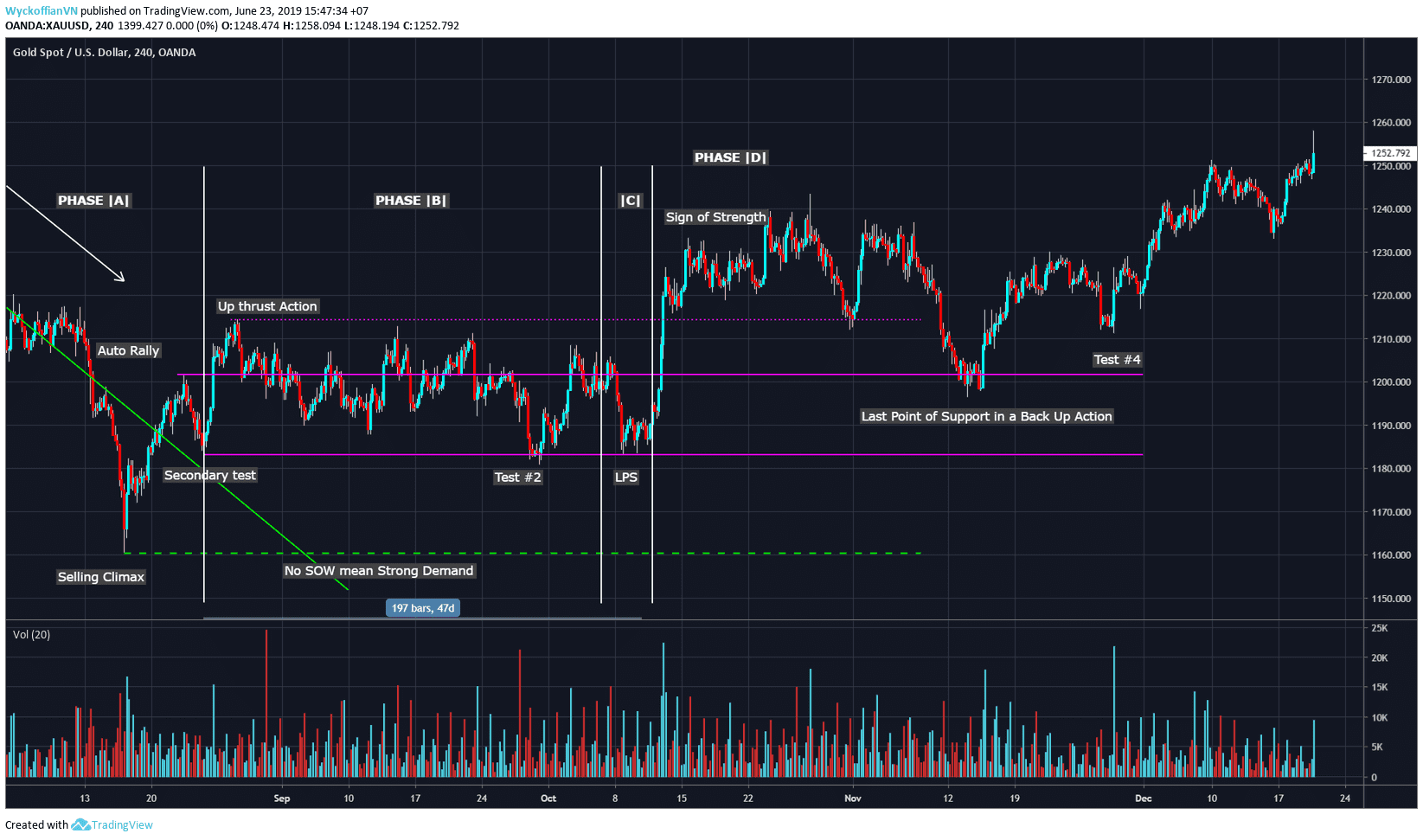

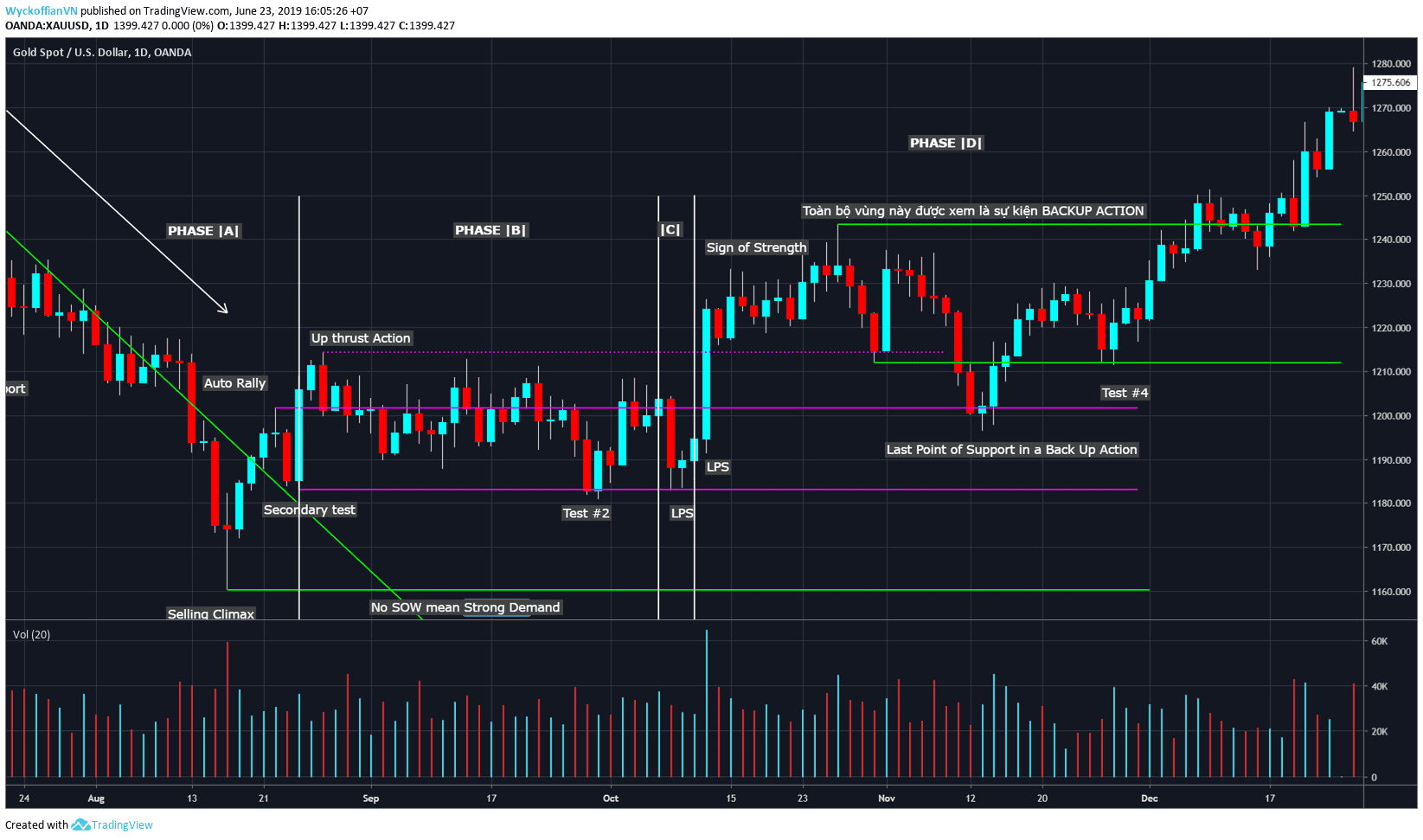

Ví dụ của chart trên không có SOW in phase |B| cho thấy sự gấp rút của Strong hand trong việc hấp thụ lượng Cung đang có trên thị trường, và do đó, Strong hand sẵn sàng hấp thụ lượng Cung này tại vùng giá cao hơn.

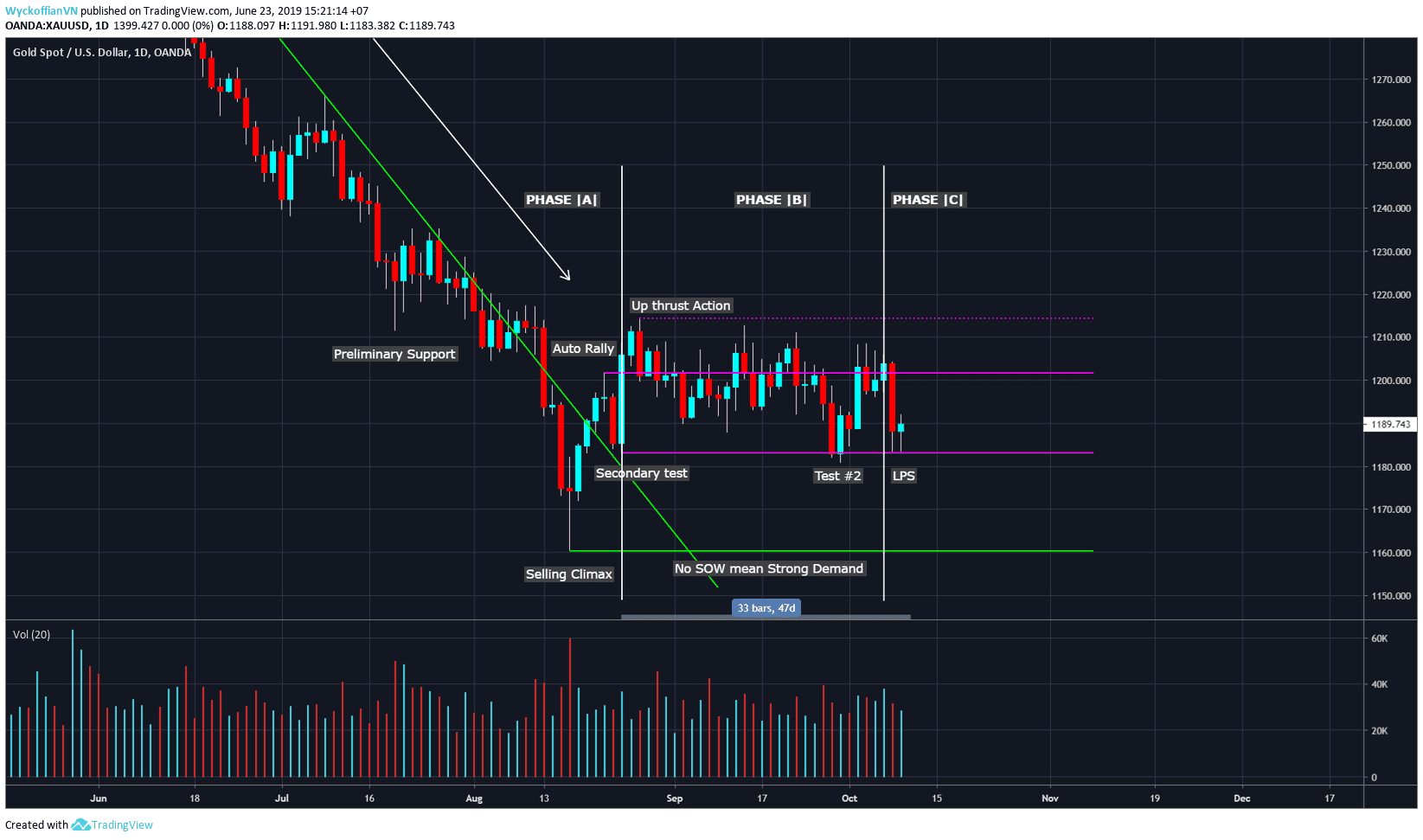

PHASE C: The last test – nhát đâm chí mạng, loại bỏ toàn bộ Weak hand còn lại ra khỏi cuộc chơi.

Một nhịp bán mạnh, chủ động của Strong hand, đẩy giá về sát kênh dưới với phần lớn trường hợp giá sẽ phá thủng kênh dưới nhằm kiểm định lại lần cuối cùng mức độ cân bằng của Cung Cầu tại vùng hỗ trợ.

Một nhịp bán mạnh, chủ động của Strong hand, đẩy giá về sát kênh dưới với phần lớn trường hợp giá sẽ phá thủng kênh dưới nhằm kiểm định lại lần cuối cùng mức độ cân bằng của Cung Cầu tại vùng hỗ trợ.

Nhịp giảm này được khởi động bởi Strong hand, nhưng lại được tiếp diễn bởi Weak hand nên nó thường rất mạnh ở giai đoạn đầu nhưng lại yếu dần ở những giai đoạn sau.

Các sự kiện chính có thể xuất hiện trong Phase C:

1. “Springs” or “shakeouts” xảy ra khi giá giảm xuống dưới vùng hỗ trợ nhưng sau đó (thường ngay lập tức) quay trở lại TR. Những sự kiện này thường xảy ra sau khi Phase B đã diễn ra được một thời gian và cho phép Strong hand kiểm định lại lượng Cung trước khi chiến dịch đẩy giá bắt đầu. Nếu lượng cung xuất hiện tại nhịp break down kênh dưới thấp (Khối lượng giao dịch thấp), lượng cung xem như đã cạn và không còn gây trở ngại cho một nhịp tăng kéo dài. Mặt khác, lượng Cung lớn xuất hiện tại thời điểm giá break down kênh dưới báo trước một nhịp giảm mới có thể xuất hiện. Khối lượng giao dịch trung bình cũng thường có nghĩa giá sẽ có thêm nhiều lần kiểm định Cung nữa và chúng ta cần phải chú ý hơn. Một nhịp Shakeout cũng mang đến cho CO thêm một lượng hàng giá rẻ từ Weak Hand.

2. Test – Strong hand kiểm định lại lượng Cung nhiều lần trong nhịp tăng sau sự kiện Spring/Shake out. Một nhịp test thành công của cú Spring/Shakeout sẽ tạo thành đáy cao hơn với KLGD nhỏ.

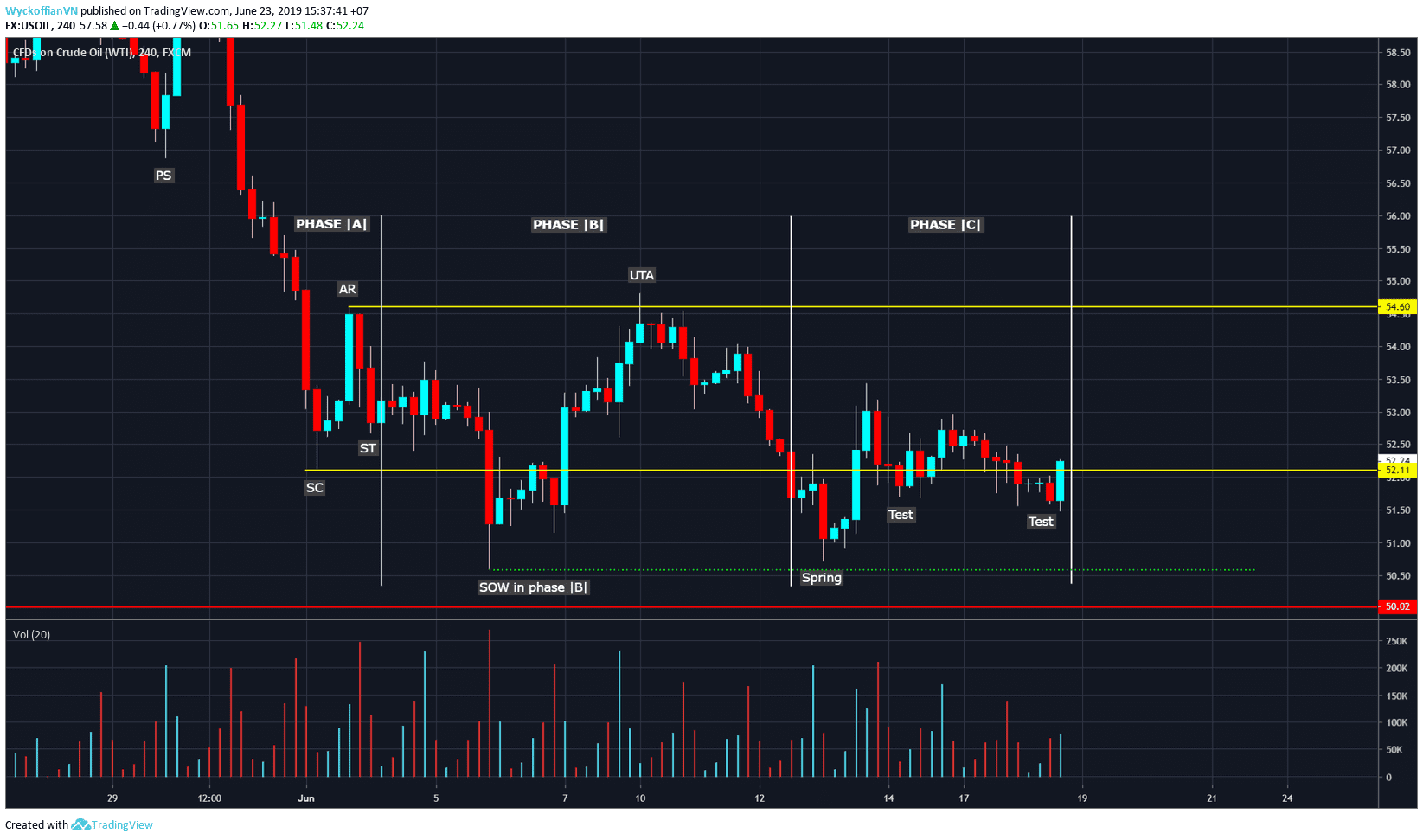

Bạn xem ví dụ ở dưới nhìn chuẩn mực với mô hình tích luỹ hơn. Chart ở phía trên đám Strong Hand hơi bạo lực.

PHASE D – Sự thay đổi đặc tính của giá – từ Sideway không xu hướng chuyển sang xu hướng Tăng

Giá tăng 1 lèo từ sau nhịp test trong phase C, vượt mọi kháng cự kèm KLGD tăng dần và các nến biên độ lớn. Nhịp đẩy là cú mở màn đầu tiên chuẩn bị cho 1 xu hướng tăng mới. Các sự kiện chính diễn ra trong PHASE D:

1. SOS – sign of strength. Sau cú Spring/Shakeout, dấu hiệu của sức mạnh là một nhịp tăng vượt qua vùng kháng cự với các nến biên dao động lớn, KLGD tăng lên và tốc độ tăng giá cũng nhanh hơn.

2. LPS – last point of support. Trong quá trình tăng lên, ngẫu nhiên sẽ xuất hiện 1 hoặc vài nhịp retracement khá nông tạo ra những đáy sau cao hơn. Khi giá không giảm xuống thấp hơn những đáy này, ta có LPS. Mặt khác, 1 cú Spring/Shakeout với giá không thể phá xuống kênh dưới được cũng được xem như LPS hoặc có tên gọi khác là False Spring/Shake Out. Nếu điều này xảy ra, ta có dấu hiệu cho thấy Lực Cầu rất mạnh.

3. Back Up Action – BUA. Back Up action là 1 chuỗi hành động giá nhạy cảm, xảy ra sau sự kiện SOS. Nguyên nhân của nhịp BUA xuất phát từ việc Strong hand muốn một lần nữa kiểm định lại cân bằng cung cầu, lần này là ở xung quanh vùng kháng cự. BUA có thể xuất hiện dưới nhiều dạng, 1 mini trading range, 1 vài nến giảm nhẹ với KLGD thấp hoặc thậm chí 1 nhịp đánh sâu vào TR trước đó.

Backup Action là giai đoạn quan trọng nhất trong cả mô hình Wyckoff, nó phải thể hiện sự quyết tâm hấp thụ hết toàn bộ lượng TS bán ra bởi Weak hand, Trend follower gà mờ và các Elliott Wave trader xác định cú SOS rally là sóng IV.c v.v…

Backup Action là giai đoạn quan trọng nhất trong cả mô hình Wyckoff, nó phải thể hiện sự quyết tâm hấp thụ hết toàn bộ lượng TS bán ra bởi Weak hand, Trend follower gà mờ và các Elliott Wave trader xác định cú SOS rally là sóng IV.c v.v…

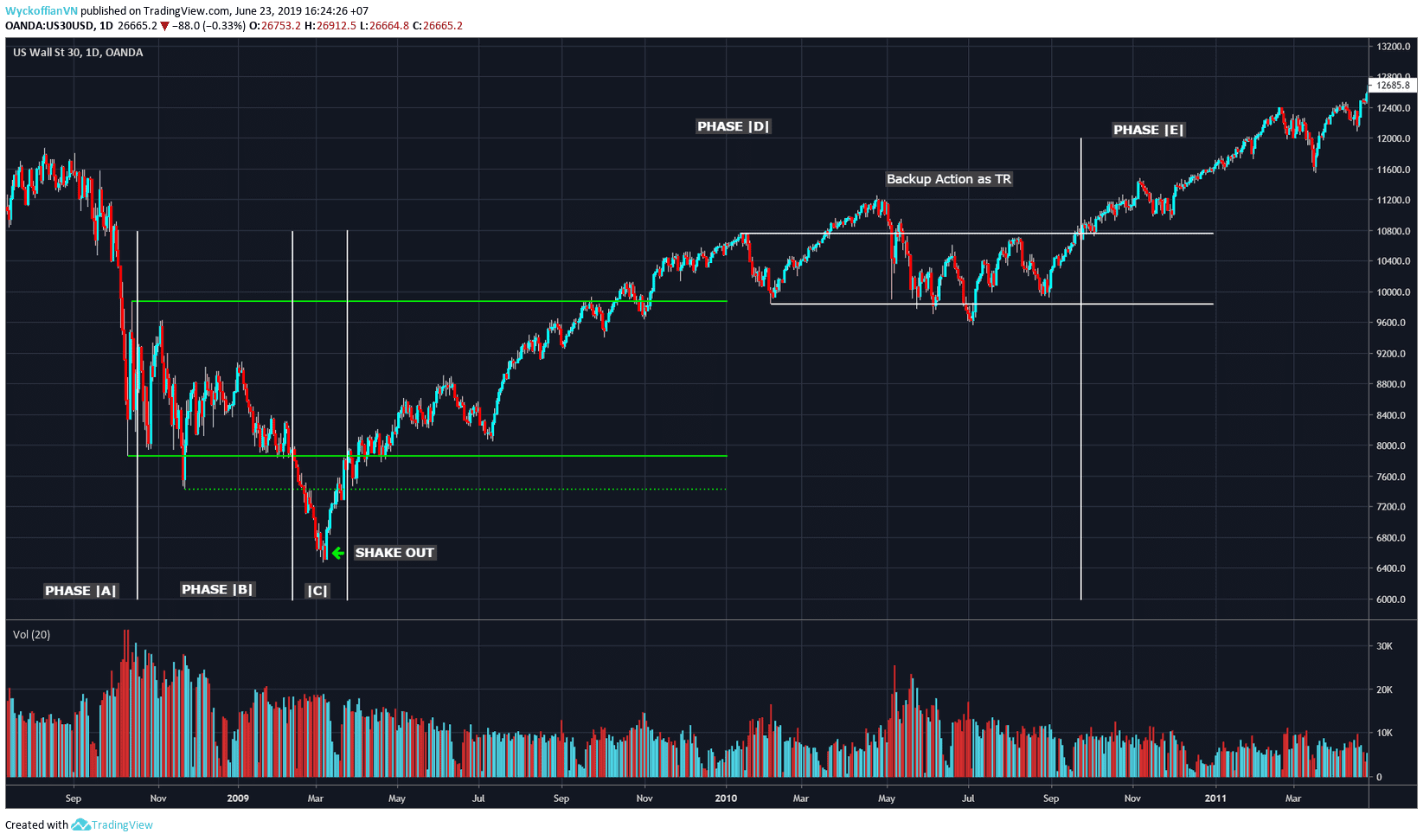

Ví dụ ở trên cho thấy 1 nhịp Back Up được xem là dễ chịu và dễ dàng nhận ra được trên khung ngày dưới dạng 1 trading range.

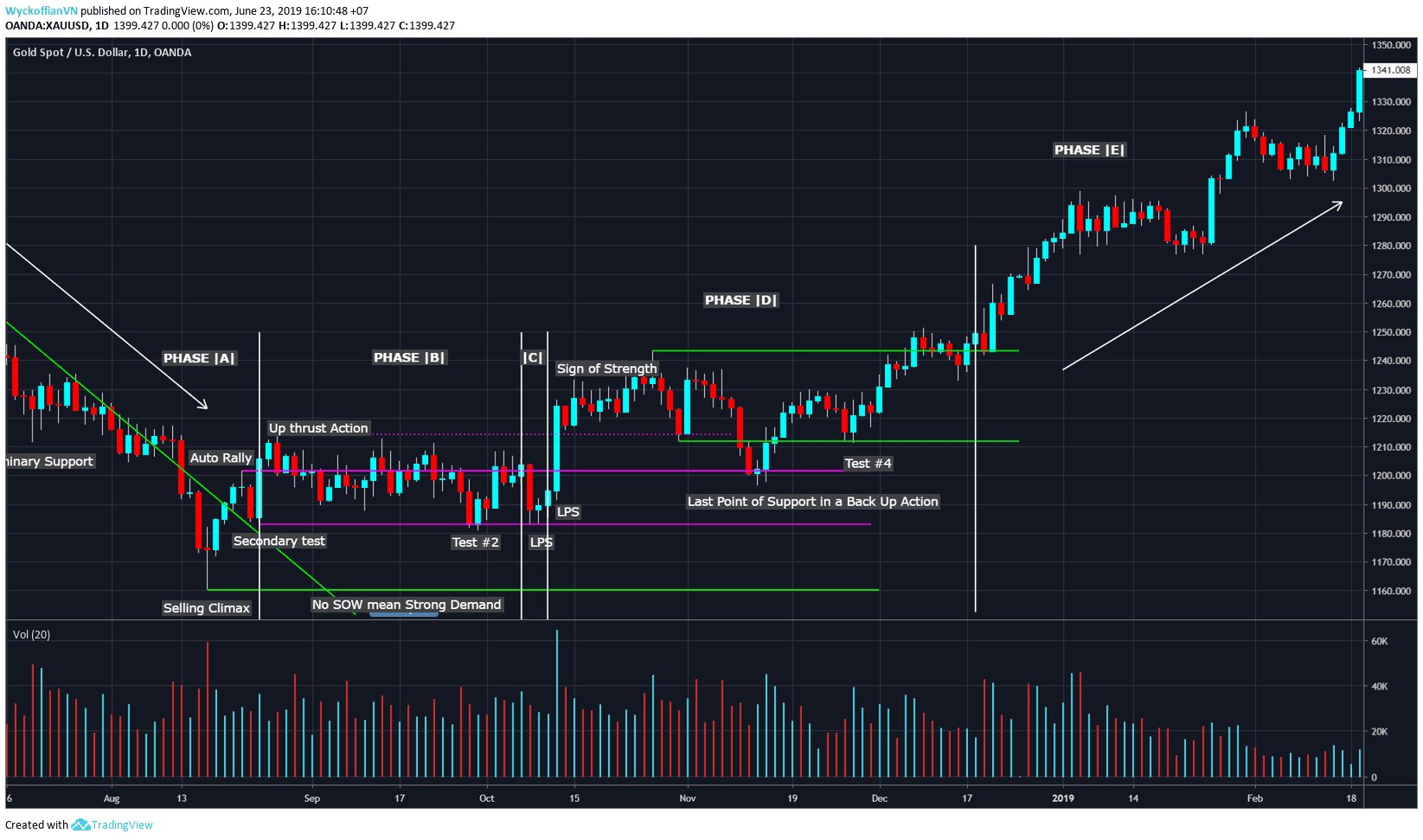

PHASE E – Vào xu hướng tăng – Effect

Xu hướng tăng được xác nhận sau khi giá breakout khỏi nhịp BUA trong Phase D.

Xu hướng tăng được xác nhận sau khi giá breakout khỏi nhịp BUA trong Phase D.

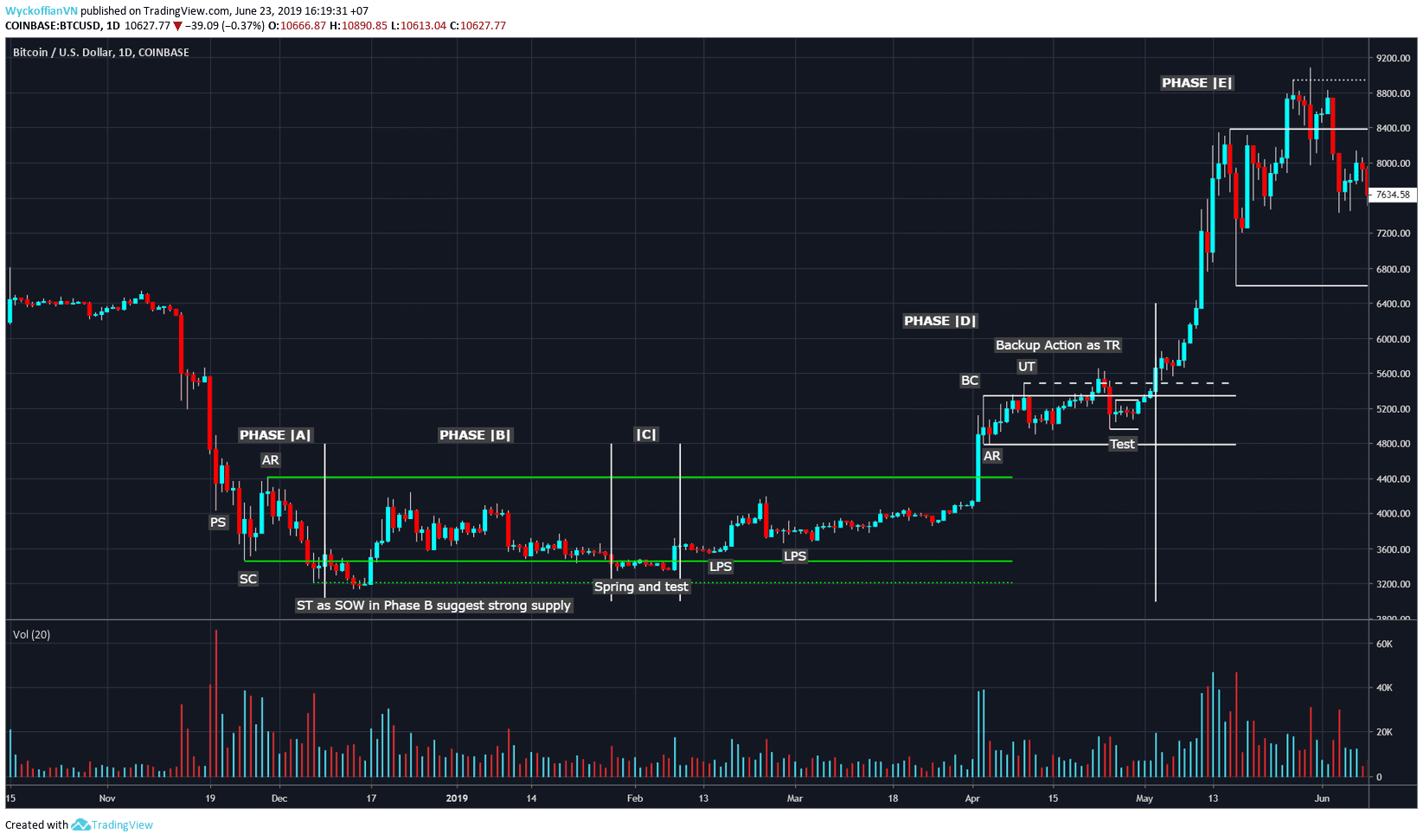

1 số ví dụ về Giai đoạn tích luỹ:

Ứng dụng mô hình tích luỹ trong Trading Mô hình tích luỹ của Wyckoff không chỉ xảy ra trên timeframe Monthly, Weekly, Daily mà còn có thể tuỳ biến để ứng dụng trên các khung timeframe ngắn hơn như H4, H1, M30, M5 v.v…

Cốt yếu của mô hình Tích luỹ là sự diễn giải về cân bằng Cung Cầu dựa trên hành động giá và KLGD. Việc chia Phase, căng Trading Range trên đồ thị giúp trader dễ dàng tập trung chú ý vào các Vùng giá quan trọng, các sự kiện quan trọng và nhờ đó nâng cao tính chính xác trong việc nhận ra cơ hội vào lệnh.

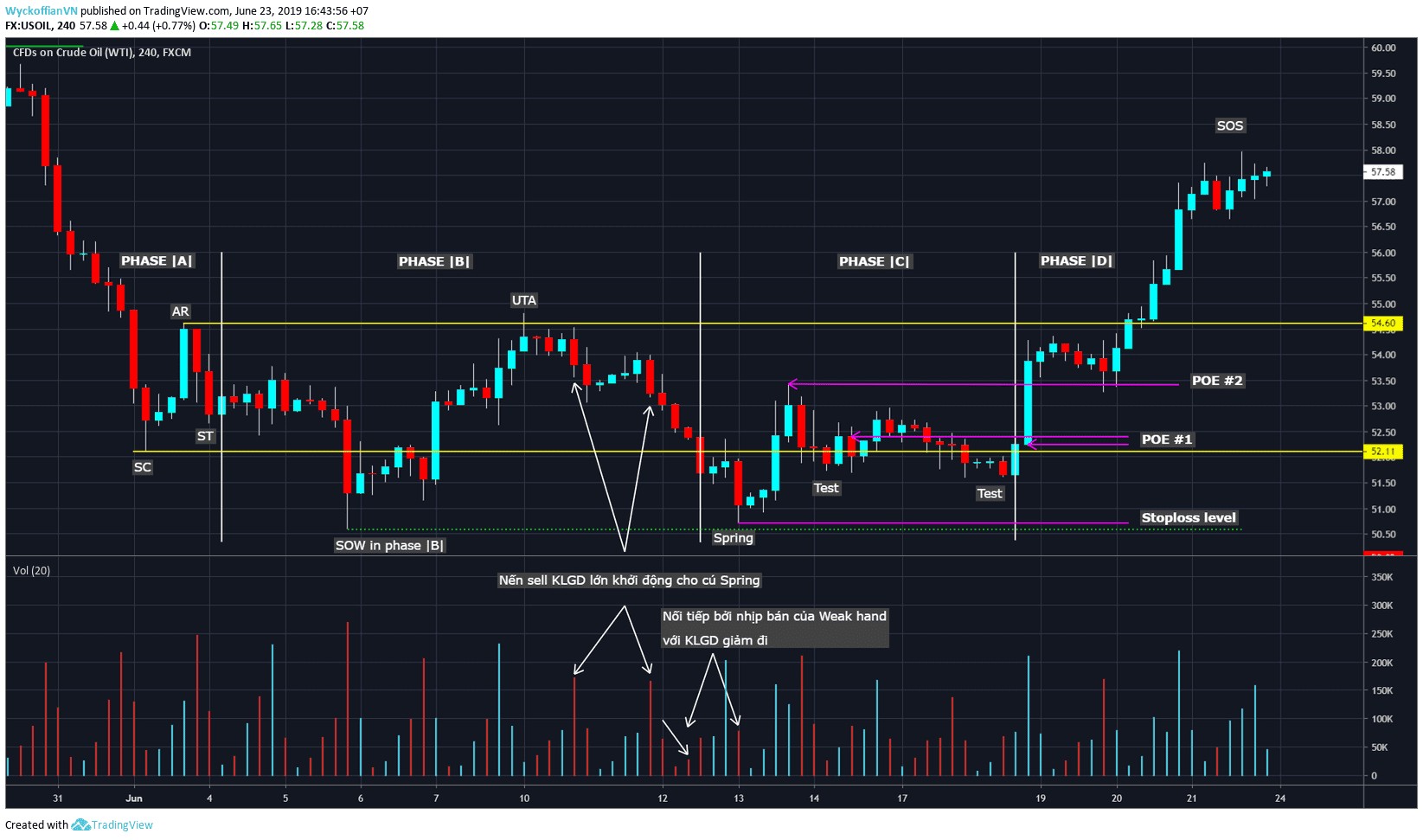

Mô hình Tích luỹ cho phép chúng ta có 3 điểm entry, minh hoạ dưới hình sau:

POE #1: The confirmation

Point of entry #1 – Dấu hiệu cho thấy giá tạo thành đáy sau cao hơn, là sự xác nhận cho nhịp test thành công. Trước đó chúng ta diễn giải nhịp giảm rời khỏi kênh dưới với KLGD thấp là nhịp Spring. Stoploss đặt dưới đáy nhịp Spring 5-10 pip. Position: 50% standard position

POE #2: The SOS breakout

1 cú breakout mạnh mẽ sau nhịp test thành công, giá vượt qua đỉnh Spring trước đó cho thấy sẽ có đỉnh sau cao hơn. Mua thêm tại giá breakout hoặc chờ nến breakout đóng > Đỉnh Spring. Stoploss đặt dưới đáy nhịp test cuối cùng 5-10 pip Position: 30% standard position

POE #3: the Backup Action breakout

Ví dụ trên chưa có POE #3, quy tắc rất đơn giản, chúng ta chờ giá phá lên khỏi đỉnh nhịp Backup Action này và mua thêm. Stoploss: Dời toàn bộ SL lên đáy nhịp BUA 5-10 pip Position: 20% standard position.

Kinh nghiệm:

a. BUA thường hay tạo thành 1 Trading Range. Do vậy, mình thường đóng toàn bộ vị thế ngay sau khi kết thúc Phase A của BUA – Trading Range và thực hiện lại các POE#1-#2-#3 của nhịp BUA này theo đúng quy tắc trên.

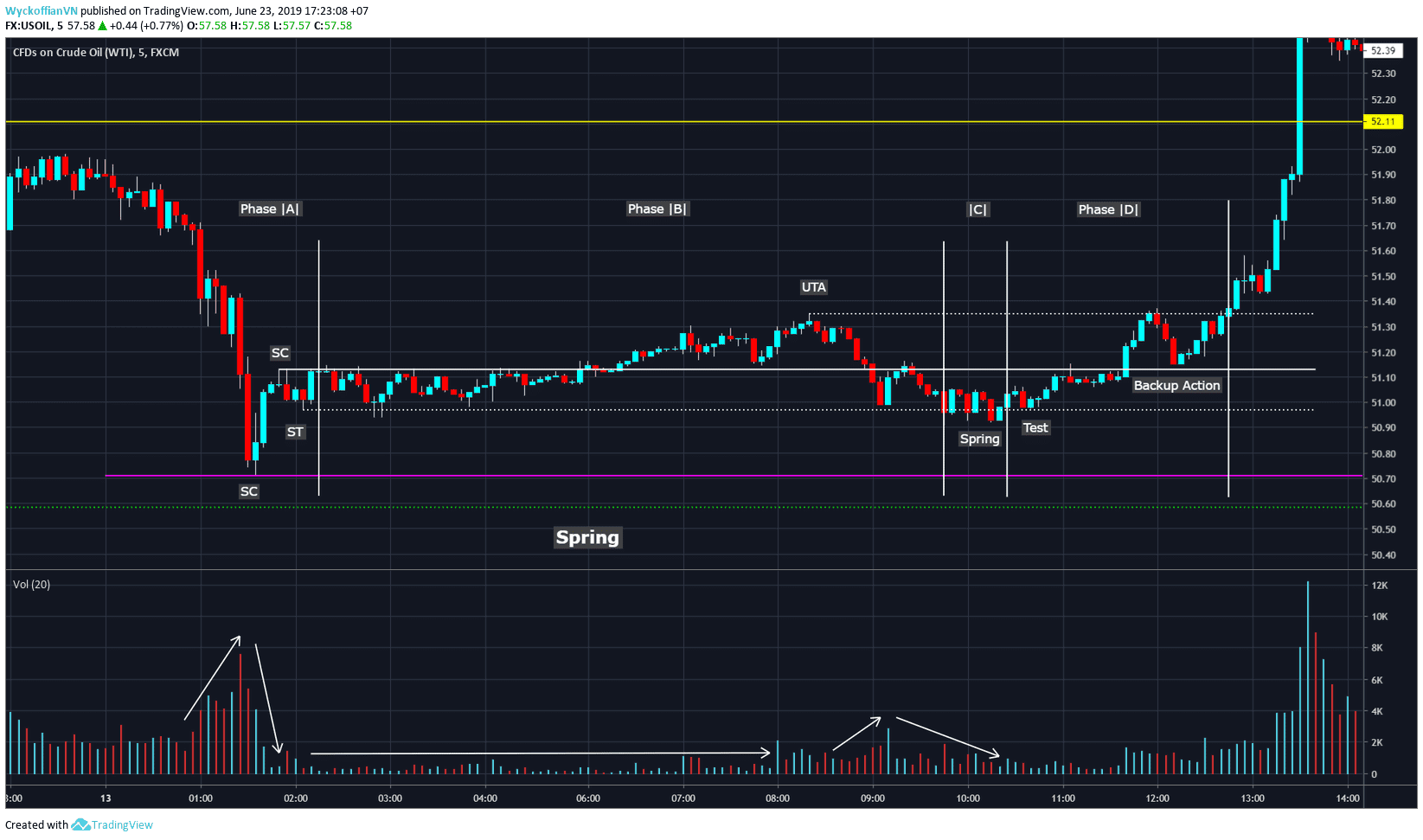

b. Trading Range và các Phase trên chart Monthly, Weekly thể hiện xu hướng dài hạn. Trên chart Daily và H4 thể hiện xu hướng trung hạn. Các khung thời gian nhỏ hơn không thể hiện xu hướng do vậy chúng ta nên tránh giao dịch trên trên những khung thời gian nhỏ mà chỉ nên dùng những TR trên khung nhỏ để tìm POE đẹp nhất, lấy ví dụ POE #1 của ví dụ trên trên khung nhỏ

Nếu như chúng ta có thể vào lệnh tại nhịp Test của TR trên M5 tạo ra bởi nhịp Spring trên H4, ta sẽ có POE#1 tốt hơn rất nhiều so với việc vào lệnh tại POE#1 theo tiêu chuẩn. Tuy nhiên, việc làm này phải xuất phát từ việc trước đó ta diễn giải đúng nhịp break down khỏi kênh dưới này là nhịp spring trên khung H4 thì việc tìm POE tốt hơn mới có ý nghĩa, nếu không xác định được cụ thể sự kiện trên khung timeframe lớn thì việc vào timeframe nhỏ để xác định TR là hành động tự sát.

Nếu như chúng ta có thể vào lệnh tại nhịp Test của TR trên M5 tạo ra bởi nhịp Spring trên H4, ta sẽ có POE#1 tốt hơn rất nhiều so với việc vào lệnh tại POE#1 theo tiêu chuẩn. Tuy nhiên, việc làm này phải xuất phát từ việc trước đó ta diễn giải đúng nhịp break down khỏi kênh dưới này là nhịp spring trên khung H4 thì việc tìm POE tốt hơn mới có ý nghĩa, nếu không xác định được cụ thể sự kiện trên khung timeframe lớn thì việc vào timeframe nhỏ để xác định TR là hành động tự sát.

c. Nhịp BUA với KLGD thấp sẽ kết thúc chóng vánh, nhịp BUA với KLGD lớn sẽ kéo dài hơn do Strong hand cũng chỉ muốn hấp thụ Supply ở vùng giá trị mà thôi.

d. KLGD thấp, đều, có thể tăng nhẹ nhưng không tăng shock là dấu hiệu của 1 nhịp tăng ổn định. KLGD tăng shock cảnh báo sắp có đảo chiều ngắn hạn. KLGD tăng lên rồi giảm dần cảnh báo nhịp tăng sắp kết thúc.

—————————————————————————————————————-

Việc xác định và diễn giải hành động giá thông qua các Phase của mô hình tích luỹ giúp trader đánh giá trạng thái thị trường: Xu hướng giảm kết thúc -> sideway không Xu hướng -> Xu hướng tăng bắt đầu. Từ đó có chiến lược cụ thể để tận dụng các chuyển động giá.

Có rất nhiều cách sử dụng mô hình tích luỹ của Wyckoff để tạo ra trading plan phù hợp – Mua kênh dưới, bán kênh trên trong Phase |B| – Mua bình quân xuống trong Phase |C| – Mua bình quân lên trong Phase |D|

Tuy nhiên, tiêu chuẩn nhất vẫn là 3 điểm mua được Dr.Hank Prudent gợi ý mà mình đã liệt kê ở trên. Và dĩ nhiên, Wyckoffian không có nhu cầu mua bán trong Phase |A| – đọc lại phần ST để rõ.

Tóm tắt ngắn gọn.

– Phase A: là dấu hiệu đầu tiên của cá mập (strong hand) tham gia thị trường, sau SC thì có lực mua vào từ cá mập – thể hiện qua AR – thường là đoạn hồi mạnh mẽ nhất sau 1 trend giảm kéo dài. (SC và AR tạo thành trading range – mở đầu giai đoạn sideway).

– Phase B: các bác thích đánh sideway thì canh theo trading range được tạo bởi AR và SC này để mua và bán theo cá mập khi vào phase B – Ở Phase B, cá mập tích cực gom hàng và giữ giá chạy ổn định lên range trên (UT) và xuống range dưới (ST in phase B) trong trading range – đôi khi có nhiều hơn 1UT và ST trong phase B.

– Phase C: sau quá trình gom hàng tích cực, cá mập sẽ thực hiện bước cuối cùng là loại bỏ cá con (weak hand) bằng Spring/ shakeout và thử nghiệm cuối cùng (test) trước khi bơm giá lên. Đôi khi ở Phase C không có Spring/ shakeout.

– Phase D: là giai đoạn backup sau khi giá breakout khỏi trading range thể hiện qua SOS and BU/LPS – thường thì đây là vị trí đẹp nhất để vào lệnh theo mẫu hình tích luỹ Wyckoff – BU/LPS.

– Phase E: là giai đoạn markup – tăng mạnh ai cũng thấy.

THAM KHẢO THÊM : Tổng quan về phương pháp Wyckoff.

Đăng ký mở tài khoản tại Hotforex để nhận được tư vấn hỗ trợ tốt nhất về mọi vấn đề liên quan tới Forex –> Được tham gia Group bắn tín hiệu.Hãy chia sẻ suy nghĩ của bạn với chúng tôi trong hộp bình luận bên dưới.

Nguồn : Sưu tầm

Tóm tắt ngắn gọn.

– Phase A: là dấu hiệu đầu tiên của cá mập (strong hand) tham gia thị trường, sau SC thì có lực mua vào từ cá mập – thể hiện qua AR – thường là đoạn hồi mạnh mẽ nhất sau 1 trend giảm kéo dài.

(SC và AR tạo thành trading range – mở đầu giai đoạn sideway).

– Phase B: các bác thích đánh sideway thì canh theo trading range được tạo bởi AR và SC này để mua và bán theo cá mập khi vào phase B – Ở Phase B, cá mập tích cực gom hàng và giữ giá chạy ổn định lên range trên (UT) và xuống range dưới (ST in phase B) trong trading range – đôi khi có nhiều hơn 1UT và ST trong phase B.

– Phase C: sau quá trình gom hàng tích cực, cá mập sẽ thực hiện bước cuối cùng là loại bỏ cá con (weak hand) bằng Spring/ shakeout và thử nghiệm cuối cùng (test) trước khi bơm giá lên. Đôi khi ở Phase C không có Spring/ shakeout.

– Phase D: là giai đoạn backup sau khi giá breakout khỏi trading range thể hiện qua SOS and BU/LPS – thường thì đây là vị trí đẹp nhất để vào lệnh theo mẫu hình tích luỹ Wyckoff – BU/LPS.

– Phase E: là giai đoạn markup – tăng mạnh ai cũng thấy.