Một số chú ý và ví dụ khi sử dụng quy tắc vào lệnh với nến High Low

Ở bài viết cũ mình có nói cách vào lệnh và quy tắc sử dụng nến High Low. Các bạn chưa đọc có thể xem tại đây. Bài viết này là một số chú ý quan trọng khi sử dụng nến High low. Một số chú ý và ví dụ khi sử dụng quy tắc vào lệnh với nến High Low

Nhận biết sớm thời điểm Trader không nên giao dịch

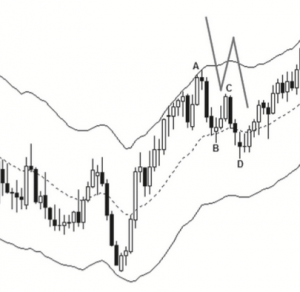

Khi giao dịch theo xu hướng, Trader nếu dùng price action nghĩa là đi tìm con sóng hồi rồi vào lệnh ngược chiều sóng hồi. Điểm vào lệnh đơn giản thì ta đã biết là sử dụng mô hình nến High 1 hoặc High 2 trong xu hướng tăng và Low 1 Low 2 trong xu hướng giảm. Tuy nhiên, nếu sóng hồi đi quá lâu và quá xa so với kỳ vọng, bạn sẽ thấy thị trường hình thành các nến High Low đến số 3 và số 4. Trong trường hợp này, thị trường có xu hướng chuyển sang sideway nếu nó không breakout và quay trở lại xu hướng cũ.

Chú ý, trong thị trường sideway bạn còn thấy thị trường xuất hiện liên tục các nến High 1, High 2, Low 1 và Low 2 ở cả 2 phía. Hoặc thậm chí xuất hiện nến High 2 khi giá đang tăng liên tục hoặc Low 2 khi giá giảm liên tục, đó là thời điểm mà thị trường đang di chuyển theo hình răng cưa, tuyệt đối không nên trade. Biết thời điểm khi nào hành vi giá này xuất hiện và đứng ngoài là cách tốt nhất Trader cần làm lúc này.

Giúp dễ nhận biết chân sóng hồi

Mục đích của việc xác định các mô hình nến này thường giúp Trader dễ nhận biết các chân sóng hơn so với việc bạn sử dụng trendline để xác định. Ví dụ đơn giản nhất trong xu hướng tăng, nến High 1 là điểm cuối của chân sóng thứ 1 còn nến High 2 là điểm cuối của chân sóng thứ 2.

Điểm c trên chart là nến High 1; sau 2 nến Doji tại điểm D là nến High 2

Cũng có lúc nến High 3 và nến High 4 hình thành ở chân sóng hồi thứ 2 trong xu hướng tăng, nhưng đó là một biến thể khác. Bạn sẽ bắt gặp dạng biến thể này ở các khung thời gian thấp hoặc các cặp có biến động giá lớn như các cặp tiền chéo.

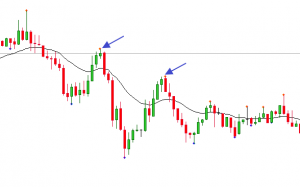

Tín hiệu đáng tin cậy nhất với nến High Low là khi nó xuất hiện đi kèm với một cú false breakout (phá vỡ giả) đường micro trendline (hay đường kênh giá nhỏ của con sóng hồi). Hoặc nến High Low kết hợp với mô hình EMA Gap Bar (tức là phá vỡ giả đường EMA), trong trường hợp này sự hiện diện của nến High Low giống như tín hiệu xác nhận cho mô hình EMA Gap Bar nếu bạn còn chần chừ khi vào lệnh với mô hình này.

Sau EMA Gap Bar, thị trường xuất hiện trendbar giảm (Low 1 hay Low 2) hỗ trợ điểm vào lệnh

Không phải ngẫu nhiên mà Al Brooks thường hay đề cập đến mô hình nến này trong các tài liệu về price action của ông. Trong định nghĩa về xu hướng, bạn đã biết thị trường tạo đỉnh cao hơn đáy cao hơn với xu hướng tăng và ngược lại tạo đáy thấp hơn đỉnh thấp hơn trong xu hướng giảm. Các mô hình nến High Low trong chân sóng hồi là thời điểm mà thị trường báo hiệu định mới sắp hình thành và anh em Trader “hiểu” mình cần phải nhanh chóng vào lệnh để không bị bỏ lỡ chuyến tàu.

Một số ví dụ minh họa

Ví dụ 1

\

\

Nếu bạn chưa đọc định nghĩa thì nhìn vào chart này chắc chắn sẽ thấy rối. Đơn giản là nến H1 H2 là điểm vào lệnh của chân sóng hồi xu hướng tăng (tức mô hình nến High 1 High 2), còn nến L1 L2 là điểm vào lệnh của chân sóng hồi xu hướng giảm.

Ngay giữa chart bạn sẽ thấy có một nến H3 hình thành trong chân sóng hồi đầu tiên. Mô hình này rất thú vị vì thường bạn thấy theo lý thuyết thì H3 phải xuất hiện trong chân sóng hồi thứ 2.

Cũng có trường hợp thị trường có nến High 4 xuất hiện, nhưng tín hiệu giao dịch lúc này không còn hiệu quả nữa (nến High 4 xuất hiện ở vị trí cuối cùng trên chart). Cũng ở vị trí này, bạn thấy chuỗi nến đã hình thành bên dưới đường EMA và thị trường cũng đã phá vỡ đường trendline chính, xu hướng đã đảo chiều thành công.

Ví dụ số 2

Một chart khác, cực kỳ khó trade và rất khó xác định đúng nến High Low. Nhưng đây mới đúng là bản chất của thị trường và có tính thực chiến cao.

Chân sóng đầu tiên đâm xuyên đường EMA có tất cả 3 nến High 1-2-3 ở vị trí được đánh số 2,3 và 4. Chẳng có vị trí nào có thể đẩy giá lên nổi trừ vị trí nến số 4. Vị trí nến 4 đặc biệt hơn 2 vị trí còn lại do phá đường kênh giá bên dưới (cũng là mô hình nêm giá giảm – Falling Wedge) trước khi thị trường tăng giá trở lại.

Nến số 5, có thể được tính là nến Low 1 hoặc Low 2, nhưng bạn sẽ không muốn vào lệnh bán tại nến này vì thị trường vẫn chưa xác nhận xu hướng đã đảo chiều từ tăng sang giảm (phá vỡ trendline và retest, chart không hiển thị phần trước đó). Điểm vào tốt hơn cho lệnh bán nằm ở nến số 7 – nến L4 và cũng hoàn thành luôn mô hình nến 2 chân sóng (sóng hồi xu hướng giảm).

Bạn sẽ thắc mắc vì sao không vào lệnh tại nến số 6 (Low 2) mà lại vào lệnh tại nến số 7. Cũng giống như chân sóng trước, bạn nến kết hợp tín hiệu nến High Low với tín hiệu phá vỡ đường kênh giá để ủng hộ cho điểm vào lệnh. Ở đây, nến số 7 thất bại khi phá vỡ đường kênh giá bên trên (nối từ các đỉnh của chân sóng từ nến số 4 đến nến số 6, không được vẽ trên chart); trong khi nến số 6 không có gì xảy ra cả.

Nếu thấy bài phân tích này hay và hữu ích thì đừng quên LIKE, SHARE để ủng hộ blog nhiều hơn nữa nhé!

Liên hệ hỗ trợ

Đoàn Cường

- Hotline / Zalo / Telegram: 0988 628 995

- Email: hotro@blogngoaihoi.net