Giao dịch với các mẫu nến Merrill – 32 mô hình khác nhau.

Các mẫu nến Merrill được phân loại rất chi tiết và đa dạng với 32 mô hình khác nhau, cung cấp cho anh em rất nhiều cơ hội giao dịch trên thị trường. Đây là một phương pháp phân tích kỹ thuật được phát triển bởi Athur Merrill, một trong 5 huyền thoại của thế giới tài chính. Các mẫu nến Merrill được phát triển và tổng hợp dựa trên các lý thuyết về sóng được ông nghiên cứu và phát triển từ lý thuyết Dow.

Arthur Merrill – cha đẻ của các mẫu nến Merrill, là một trong 5 người khổng lồ trong lịch sử của phân tích kỹ thuật. Mặc dù là người đi sau so với 4 huyền thoại khác (gồm Dow, Elliott, Gann và Wyckoff), nhưng đó cũng chính là lợi thế được ông tận dụng để phát triển được phương pháp phân tích kỹ thuật của riêng mình.

1. Đôi nét về Arthur Merrill

Arthur A. Merrill (sinh năm 1906) vốn là một kỹ sư và quản lý của công ty General Electric nhưng đã chuyển hướng trở thành một nhà nghiên cứu về phân tích kỹ thuật. Mặc dù là người thuộc thế hệ sau so với các huyền thoại khác, nhưng Merrill vẫn được coi là người tiên phong của phân tích kỹ thuật bởi phương pháp của ông có thể áp dụng thực tiễn vào biểu đồ thay vì chứa hàm lượng lý thuyết cao.

Ông đã nghiên cứu về các lý thuyết Dow, Sóng Elliott và lý thuyết của phương pháp Wyckoff rồi phát triển một phương pháp riêng của chính mình, thể hiện qua các mô hình giá chữ M và W một cách rất trực quan và dễ áp dụng đối với các nhà giao dịch.

2. Lịch sử của các mô hình Merrill

Trong phân tích kỹ thuật với biểu đồ, anh em có thể đã bắt gặp khái niệm về các mô hình nến, hay các mẫu biểu đồ khác nhau như mô hình cờ, mô hình tam giác, vai đầu vai… Các mẫu có hình dạng và chức năng khác nhau, nhưng đều được hình thành bởi một cấu trúc giá rõ ràng, và các mẫu biểu đồ nến Merrill cũng vậy.

Merrill đã phát triển các mẫu biểu đồ dựa trên thứ mà ông gọi là “cấu trúc sóng”. Chúng được ông phát triển dựa trên nền tảng của lý thuyết Dow, và khái niệm sóng cũng liên quan đến lý thuyết này khi nó mô tả các chuyển động của giá giống như các đợt sóng. Anh em có thể đã nghe về một loại sóng khác phổ biến trên thị trường là sóng Elliott cũng được phát triển dựa trên lý thuyết này.

Có một lưu ý đối với các mẫu hay các mô hình trên biểu đồ, đó là chúng mang tính chủ quan và không phải chính xác tuyệt đối. Trong số 10 nhà giao dịch, chỉ có khoảng 5 người xác định được chính xác các mẫu hoàn chỉnh. Những người khác đôi khi không nhận ra những mẫu này, hoặc nhầm lẫn giữa các mẫu với nhau.

Merrill biết được điều đó và ông đã cố gắng trong việc khiến các mẫu biểu đồ trở lên trực quan và dễ nhận biết nhất. Cuối cùng, ông đã chọn ra được 32 mẫu biểu đồ khác nhau và chia chúng thành 2 nhóm: 16 mẫu chữ M và 16 mẫu chữ W. 16 mẫu này tạo thành 16 cặp nến đối xứng với nhau từ đó rất thuận tiện cho anh em trong việc xác định các mẫu một cách chính xác khi chúng hình thành trên biểu đồ.

Các mẫu của Merrill được gọi là mẫu chữ M và W đơn giản bởi vì chúng có cấu trúc giống với hai chữ cái này, với hai đỉnh hoặc hai đáy. Tuy nhiên, chúng phức tạp hơn so với các mẫu hai đỉnh hai đáy thông thường và cách áp dụng chúng cũng cần một vài lưu ý khác.

3. Cách sử dụng các mô hình W và M trong giao dịch

Chúng ta vừa được biết nến Merrill gồm 32 mẫu khác nhau chia thành 16 cặp đối xứng. Các mẫu đối xứng với nhau có cấu trúc và cách sử dụng cũng hoàn toàn đối xứng nhau. Do đó, chúng ta sẽ chỉ phân tích về các nến chữ M, anh em có thể áp dụng những quy tắc ngược lại đối với các mẫu chữ W.

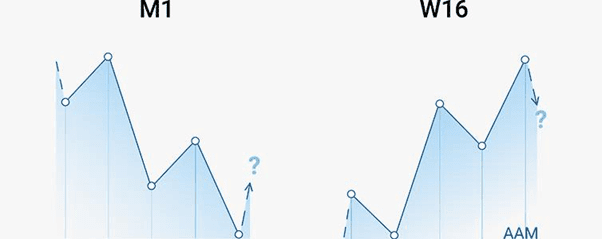

- M1 và W16

Điểm kết thúc của mẫu M1 được coi là nơi kết thúc của đợt suy giảm. Tuy nhiên, Merrill nói rằng đây không chắc chắn là điểm đảo chiều mà chỉ là một điểm cực kỳ quá bán. Để giao dịch với mẫu này, anh em cần theo dõi thị trường tại điểm kết thúc của mẫu, và tìm kiếm các tín hiệu đảo chiều xuất hiện để mua lên, hoặc đôi khi là tín hiệu phá vỡ để tiếp tục bán ra.

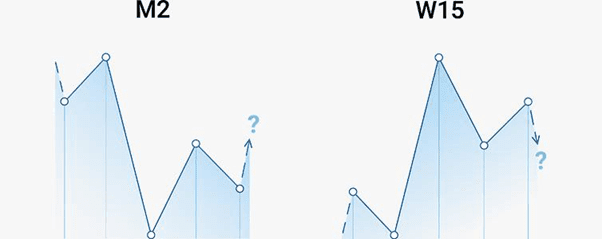

- M2 và W15

Nến Merrill M2 và W15

Trong mô hình M2, giá di chuyển theo một đường zíc zắc từ trên xuống, sau đó là một đường zíc zắc khác hướng lên trên. Thực tế, mô hình này khá giống với mẫu vai đầu vai đảo ngược, mặc dù “vai” bên phải khá thấp hơn so với bên trái. Sau khi điểm cuối của mô hình xuất hiện, anh em cần tìm một tín hiệu đảo chiều ở đây và hy vọng giá sẽ đảo ngược.

Ngoài ra, khi giá đang trong một đà giảm nhưng ở mẫu này chúng ta thấy giá không thể tạo được một đáy mới thấp hơn đáy cũ, cho thấy lực bán đã rất yếu và củng cố thêm cho khả năng đảo chiều xảy ra. Vậy nên khi sử dụng mẫu này, anh em chỉ cần nhớ khả năng xảy ra đảo ngược là khá cao.

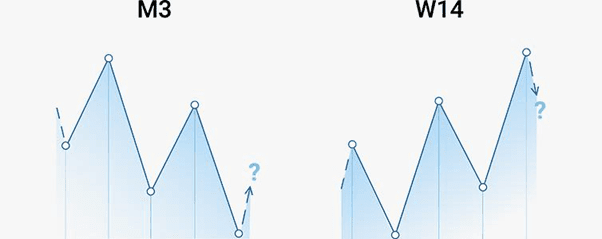

- M3 và W14

Nến Merrill M3 và W14

M3 là một trong những mẫu nến Merrill phổ biến nhất trong số 16 mẫu. Trong mẫu này, giá tạo ra đáy thấp hơn trước khi có khả năng đảo chiều. Anh em có thể vẽ một đường hỗ trợ đi qua 2 đáy thứ nhất và thứ hai. Khi giá một lần nữa chạm vào đường hỗ trợ này, giá có khả năng đảo ngược khá cao và chúng ta có thể thực hiện một lệnh mua tại đây.

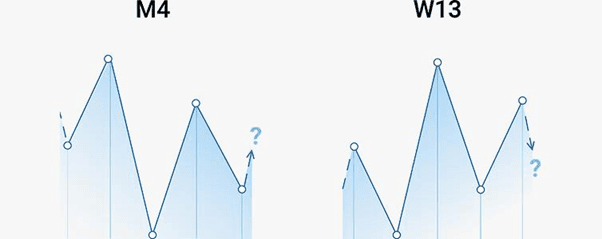

- M4 và W13

Nến Merrill M4 và W13

Cấu trúc sóng này cũng có hình dạng khá giống với mô hình đảo chiều cổ điển – vai đầu vai ngược. Thông thường, các nhà giao dịch sẽ thực hiện một lệnh mua tại ngay thời điểm “vai” thứ hai hình thành.

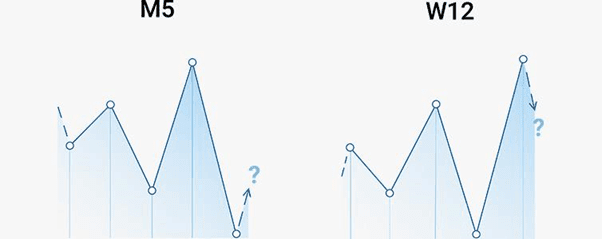

- M5 và W12

Nến Merrill M5 và W12

Mẫu nến Merrill M5 hình thành khi các đợt sóng của giá dần mở rộng trên biểu đồ, tức là các sóng sau có độ dài lớn hơn sóng trước. Như trong hình phía trên, anh em có thể thấy giá đã tạo lên cả các đỉnh cao hơn và đáy thấp hơn.

Anh em có thể vẽ một đường hỗ trợ qua hai đáy ban đầu, và khi giá chạm đến đường hỗ trợ này lần thứ ba là lúc để chúng ta mua lên, với mức lợi nhuận kỳ vọng khi giá chạm đến mức kháng cự vẽ qua hai đỉnh trước đó.

Trên thực tế, các nhà giao dịch không thực sự thích mô hình này, bởi nó khá khó giao dịch và độ biến động khi nó hình thành cũng là rất cao.

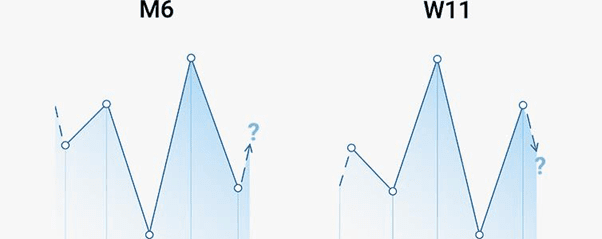

- M6 và W11

Nến Merrill M6 và W11

Mô hình này cũng khiến chúng ta liên tưởng tới mô hình vai đầu vai đảo ngược, tuy nhiên mô hình truyền thống có các đỉnh nằm ngang hoặc thấp dần thay vì tạo ra đỉnh cao hơn như mẫu M6.

Trên thực tế, tác giả không khuyên các nhà giao dịch mua theo mô hình này mặc dù trong hầu hết các trường hợp giá đã tăng lên sau khi mô hình được hoàn thiện. Nếu anh em muốn mua, có thể đặt mục tiêu lợi nhuận ở mức kháng cự được vẽ qua hai đỉnh trước đó của mô hình này.

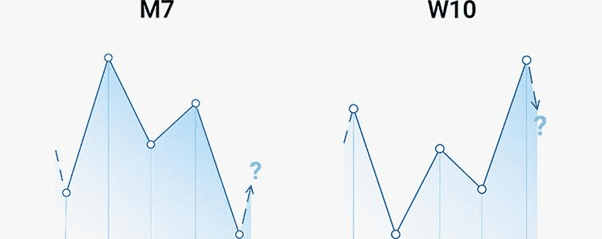

- M7 và W10

Nến Merrill M7 và W10

Cấu trúc nến Merrill M7 là một mô hình có dạng cánh bướm. Anh em có thể vào lệnh mua khi mô hình kết thúc, thông thường được đánh dấu bằng một tín hiệu đảo chiều. Mục tiêu chúng ta hướng đến có thể là mức đỉnh gần nhất, hoặc thậm chí có thể là mức đỉnh cao hơn ở trước đó.

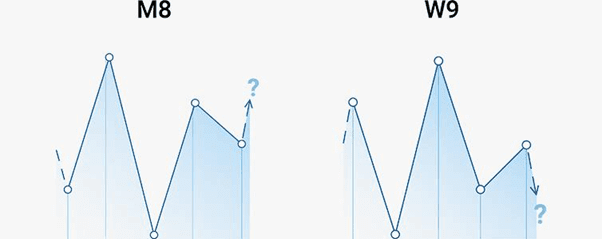

- M8 và W9

Nến Merrill M8 và W9

Mẫu nến Merrill M8 bắt đầu với một chuyển động dốc lên của giá, tiếp theo là một sóng giảm tạo nên một đáy mới, sau đó giá không thể phá vỡ được mức đáy này mà chỉ có thể tạo đáy cao hơn.

Sau khi giá hình thành nên “vai” thứ hai, anh em có thể thực hiện lệnh mua, nếu giá phá qua mức đỉnh trước đó thì anh em có thể tự tin rằng xu hướng tăng sẽ tiếp tục mạnh mẽ. Tuy nhiên, để chắc chắn nhất thì anh em nên chờ đợi tín hiệu khi vai bên phải cao hơn vai bên trái, điều đó có nghĩa là phe bán đang yếu thế và khả năng tăng giá là cao hơn.

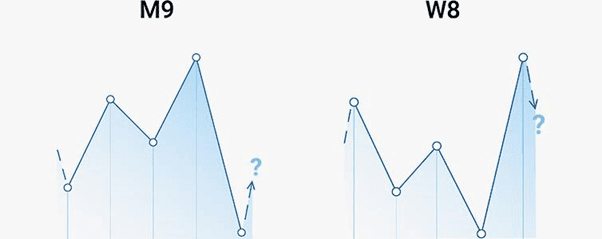

- M9 và W8

Nến Merrill M9 và W8

Mẫu M9 bắt đầu với một đường gấp khúc đi lên, sau đó là một sóng giảm mạnh tạo nên mức đáy mới. Các nhà giao dịch có thể áp dụng thêm Fibonacci và kỳ vọng vào các đáy hình thành tại các mức fibo quan trọng và thực hiện lệnh mua. Anh em có thể kỳ vọng vào sự hồi phục lên mức đáy trước đó, tức là mức đáy nằm giữa hai đỉnh phía trước.

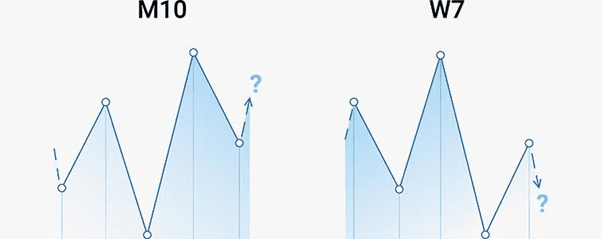

- M10 và W7

Nến Merrill M10 và W7

M10 cũng khiến chúng ta gợi nhớ đến mô hình vai đầu vai đảo ngược, trong đó vai sau nằm cao hơn vai trước. Anh em có thể vào lệnh mua tại thời điểm hình thành lên đáy thứ 3, tức là “vai” bên phải, thường được xác nhận bằng một mẫu nến đảo chiều.

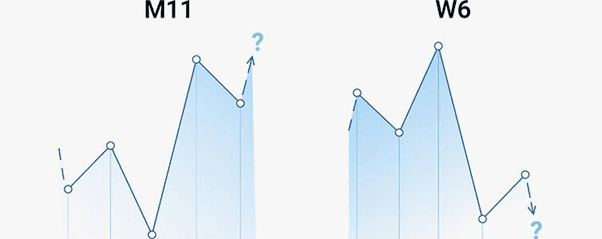

- M11 và W6

Nến Merrill M11 và W6

Nhìn qua có thể anh em sẽ thấy mẫu này khá giống với M10. Tuy nhiên, sau khi giá tạo một đáy thấp nhất thì nó tăng lên khá mạnh và đợt giảm tiếp theo là một đợt điều chỉnh nhẹ, thường thì giá không giảm quá so với mức đỉnh trước đó. Mục tiêu của đợt tăng giá sẽ là một mức đỉnh mới, anh em có thể cân nhắc chốt lời tùy theo tình hình thực tế.

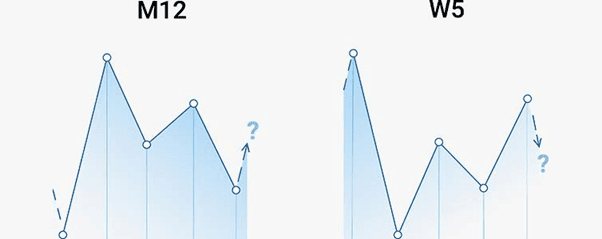

- M12 và W5

Nến Merrill M12 và W5

Mẫu 12 bắt đầu với một sóng tăng mạnh, sau đó là 2 đợt điều chỉnh tạo ra một đỉnh thấp hơn. Anh em có thể sử dụng Fibonacci với điểm đầu và cuối của sóng tăng đầu tiên, và đợt điều chỉnh thứ 2 có thể sẽ kết thúc ở mức Fibo 88,6%. Đó cũng là nơi anh em có thể vào lệnh mua với mục tiêu lợi nhuận ở các mức đỉnh trước đó.

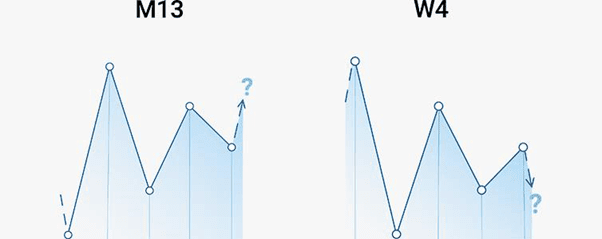

- M13 và W4

Nến Merrill M13 và W4

M3 là mô hình tương đối đơn giản và khá giống với mô hình tam giác truyền thống. Theo quy luật, mô hình tam giác này sẽ bị phá vỡ theo xu hướng trước khi nó hình thành.

Trong trường hợp mẫu M3, trước đó thường là một xu hướng tăng, do đó các nhà giao dịch thường mua từ khi giá còn bên trong mô hình và mua thêm khi giá đã phá ra khỏi cạnh trên của tam giác. Mục tiêu lợi nhuận hướng đến được tính bằng chiều cao của tam giác.

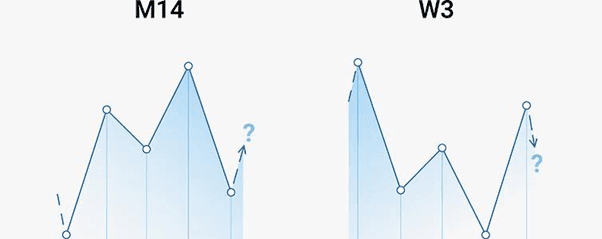

- M14 và W3

Nến Merrill M14 và W3

M14 có hình dạng tương đối giống với M9, nhưng giá không tạo ra đáy thấp hơn so với đáy đầu tiên. Anh em cũng có thể sử dụng Fibonacci vẽ từ điểm cao nhất và điểm thấp nhất của mô hình này, và quan sát mức 88,6%, đó là nơi mà giá có thể bật tăng và anh em có thể thực hiện lệnh mua tại đó.

- M15 và W2

Nến Merrill M15 và W2

M15 là một mẫu được đánh giá khá cao vì nó là một xu hướng tăng khá rõ rệt. Anh em có thể chờ đợi để mua vào ở các đợt sóng hồi điều chỉnh. Để tìm được vị trí mà giá kết thúc đợt giảm điều chỉnh, anh em nên vẽ một đường xu hướng tăng qua các đáy cũ. Khi giá chạm tới đường xu hướng này lần tiếp theo chính là lúc anh em thực hiện lệnh mua.

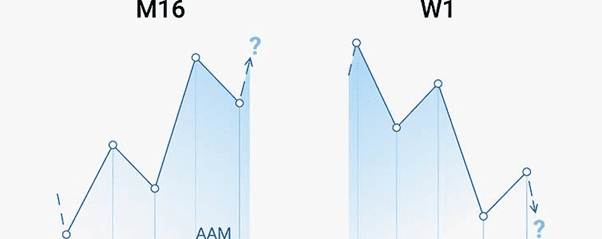

- M16 và W1

Nến Merrill M16 và W1

Mẫu nến Merrill số 16 khá giống so với mẫu 15, nhưng nó chỉ ra một xu hướng mạnh mẽ hơn. Ở mẫu 15 anh em có thể thấy mỗi đợt pullback giá sẽ tạo ra một đáy thấp hơn mức đỉnh cũ, nhưng ở mẫu 16 này các đáy của đợt pullback được tạo ra cao hơn các đỉnh trước nó cho thấy lực mua đang rất lớn.

Cách giao dịch với mẫu nến Merrill này tương tự như mẫu 15, anh em có thể vẽ một được trendline qua các đáy cũ và vào lệnh mua khi giá quay lại đường xu hướng này.

Trên đây là toàn bộ kiến thức về 16 mẫu nến chữ M của Merrill, anh em có thể thấy tất cả các mô hình giá này đều mang lại tín hiệu mua. Đối với các mẫu chữ W tương ứng, nó hoạt động với nguyên lý tương tự và đem đến cho anh em cơ hội bán ra.

4. Tổng kết

Các mẫu nến Merrill được tác giả trình bày rất chi tiết và cụ thể với từng trường hợp khác nhau. Trên thực tế, 32 mẫu mà chúng ta tìm hiểu không phải là tất cả mà chỉ là những mẫu điển hình và phổ biến nhất.

Việc ghi nhớ được hết tất cả các mẫu này có lẽ đòi hỏi anh em phải thực hành liên tục trong thời gian dài. Tuy nhiên, khi đã quen thuộc và nhận biết được các mẫu quan trọng nhất, chắc hẳn anh em sẽ tìm được rất nhiều cơ hội giao dịch với chúng.

Tất nhiên, các mẫu nến Merrill cũng như các mô hình nến hay bất cứ chỉ báo nào khác trong phân tích kỹ thuật, chúng không thể chính xác trong mọi trường hợp. Anh em cần học cách kết hợp chúng với các công cụ khác như fibonacci, đường xu hướng, hỗ trợ kháng cự… để có được hiệu quả giao dịch cao nhất.

THAM KHẢO THÊM : Tìm hiểu phương pháp Volume Spread Analysis -VSA.

Nguồn : Tổng hợp