Cách mà tổ chức tạo ra bẫy giá và di chuyển trên thị trường là…..

Nhiều trader sẽ nghĩ rằng thị trường nhắm vào chúng ta. Cứ mua thì giá giảm, mà cứ bán thì giá tăng. Thực tế suy nghĩ này có phần đúng, có những vùng giá, có những thời điểm, có những vị thế, quả thật thị trường đang nhắm đến trader chúng ta. Nói cho chính xác thì cũng không hẳn là thị trường, mà đúng hơn là các tổ chức lớn, người chơi lớn.

Họ thiết lập những bẫy giá, để chờ trader nhảy vào và sau đó họ đẩy giá đi theo hướng mà họ muốn. Trong bài viết này chúng ta tập trung tìm hiểu bẩy giá giảm (Bear Trap) do các tổ chức lớn thiết lập và hoạt động như thế nào nhé.

Bear Trap là gì?

Bear trap hay còn gọi là bẫy giá giảm là chủ ý của các tổ chức lớn để bẫy các trader nhỏ lẽ thực hiện bán ra trên thị trường. Họ khiến bạn nghĩ rằng đây là thiết lập để bán ra, và khi bạn thực hiện theo những gì họ mong muốn, thì lúc này họ bắt đầu mua lên khiến bạn dừng lỗ. Điều này xả ra trên thị trường hằng ngày và đó cũng là cách các trader tổ chức giao dịch trên thị trường.

Tại sao bẫy giá lại xảy ra?

Trên thị trường, người thua phải có người thắng. Trading cũng giống như poker vậy. Bạn phải chơi tốt hơn đối thủ của bạn để chiến thắng.

Người chơi poker cần có sự cẩn thận, chặt chẽ, tâm lý ổn định, biết cách đọc tâm lý, có chiến lược. Cách đặt cược là yếu tố quan trọng giúp người chơi có được chiến thắng trong poker, rất nhiều người đặt cược một cách vô tội vạ mà khiến cho họ thua lỗ nặng nề. Đây cũng là yếu tố khiến cho poker là trò chơi mang nặng tính tâm lý.

Giao dịch cũng tương tự như vậy. Khi càng có nhiều trader hiểu biết và sử dụng các loại thiết lập giao dịch, thì các tổ chức lớn sẽ biết được vị trí mà các trader nhỏ lẻ tập trung giao dịch. Từ đó họ sẽ thiết lập các bẫy giá ở những vùng này.

Chúng ta có thể tránh được bẫy giá hay không?

Thực tế thì chúng ta vẫn có thể tránh được, nhưng chỉ ở một mức độ nhất định chứ không thể tránh được hoàn toàn.

Để biết cách tránh bẫy giá, bạn cần hiểu cách bẫy giá xảy ra như thế nào. Chúng ta sẽ bàn về bẫy giá giảm, và bẫy giá tăng các bạn đọc tư duy ngược lại nhé.

Trước hết, để tạo nên một bẫy giá giảm, thị trường không thể có quá nhiều người chơi lớn. Bởi vì để thực hiện bẫy giá giảm đòi hỏi các tổ chức lớn phải di chuyển thị trường. Để làm được điều này đòi hỏi cần có một lượng vốn rất lớn.

Vì vậy, nếu có nhiều người chơi lớn trên thị trường, họ có nguy cơ sẽ đối chọi với nhau, và đó không phải là điều mà họ mong muốn. Vậy nên họ chỉ nhắm đến những thị trường mà họ có thể dễ dàng di chuyển giá. Và đó chính là các thị trường kém thanh khoản.

Khi một thị trường có thanh khoản kém, nó cho phép các tổ chức lớn này di chuyển thị trường theo cách họ muốn. Vì vậy, cách đầu tiên để tránh những bẫy giá giảm đó là tránh các thị trường kém thanh khoản.

Đó cũng là lý do tại sao trong thị trường forex, bạn nên tránh các cặp tiền lạ nếu giao dịch trong ngày. Hoặc tránh những cổ phiếu kém thanh khoản trong thị trường chứng khoán. Ở những thị trường kém thanh khoản này, người chơi lớn sẽ là thành phần có quyển kiểm soát. Đồng nghĩa với việc họ di chuyển giá cả sẽ dễ dàng. Vậy nếu bạn giao dịch ở đó, họ sẽ mồi chài và bẫy bạn cả ngày.

Để xảy ra bẫy giá giảm, cần phải có “con mồi” trước khi các tổ chức lớn có thể đặt bẫy. Vậy con mồi ở đây cụ thể là gì?

Đó chính là các thiết lập giao dịch.

Vi dụ, có câu nói rằng một hệ thống giao dịch sẽ trở nên vô hiệu nếu mọi người đều giao dịch nó. Và điều này cũng đúng ở một mức độ nhất định.

Ví dụ như hệ thống giao dịch theo xu hướng Turtle đã không còn hiệu quả như trước vì nó trở nên quá phổ biến. Mặc dù có người nói rằng nó vẫn hoạt động tốt, nhưng có thể thấy rằng lợi nhuận đã giảm đáng kể vì nó hiện tại trở thành mục tiêu của các thuật toán. Ngay cả Richard Dennis cũng ngừng giao dịch hoàn toàn vì chính hệ thống giao dịch không còn mang lại lợi nhuận như trước nữa.

Có thể thấy rằng, khi một thiết lập giao dịch trở nên quá phổ biến, nó sẽ trở thành mục tiêu của các tổ chức lớn. Đó cũng là lý do bạn nên tránh các chiến lược giao dịch nào quá phổ biến.

Bẫy giá giảm hình thành như thế nào?

Để thấy được các tổ chức lớn thiết kế bẫy giá cho trader, chúng ta nhìn chi tiết hơn từ khía cạnh độ sâu của thị trường (Depth-of-Market – DOM).

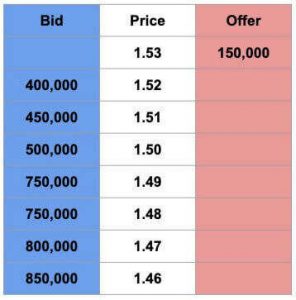

Trước khi để con mồi sập bẫy giá giảm, những người chơi lớn sẽ thao túng các lệnh chào mua (Bids) và chào bán (Offers) để bạn thấy được thị trường đang yếu. Như ví dụ bên dưới:

Như hình trên bạn có thể thấy bên giá Offer lượng giao dịch lớn hơn bên giá Bid. Chỉ cần nhìn vào bảng DOM này có thể thấy chúng ta sẽ không muốn mua lên chút nào đúng không ạ?. Bởi vì lượng Offer quá nhiều cho thấy áp lực bán nhiều hơn áp lực mua.

Nhưng điều này có thực sự đúng? Bởi vì đó có thể là nơi mà người chơi lớn đang mồi chài bạn thực hiện bán ra.

Cho nên, nếu bạn thấy một thiết lập trên biểu đồ có vẻ đã chín muồi để bạn thực hiện bán thì sau đó giá sẽ tìm tới vùng mua. Khi bạn đã bán thì DOM sẽ thay đổi như thế này:

Bạn sẽ nhận thấy lượng giao dịch giá Bid thậm chí còn mỏng hơn. Điều này khiến bạn cảm thấy tự tin hơn về giao dịch bán ra của mình.

Sau đó, khi bạn theo dõi các giao dịch đang diễn ra, bạn nhận thấy một lượng mua vào 50.000 ở mức giá 1.49. Vì vậy, về mặt lý thuyết, 1.49 sẽ lật và trở thành giá Offer. Nhưng nó vẫn là giá Bid. DOM bây giờ sẽ như sau:

Sau đó, một giao dịch khác được thực hiện ở mức 1.49 với 70.000 cổ phiếu. Liệu lần này 1.49 có trở thành giá Offer không? Nhưng không, nó vẫn là giá Bid và DOM bây giờ như sau:

1.49 vẫn là giá Bid với lượng đặt mua 30.000 cổ phiếu. Vậy điều gì đang xảy ra? Câu trả lời là bạn đã sập bẫy.

Những người chơi lớn đã đặt lệnh Iceberg Order (Lệnh tảng băng trôi) ở mức giá 1.49 để bí mật mua một vị thế.

Nói một chút về lệnh tảng băng trôi này. Lệnh tảng băng trôi là một lệnh đơn lớn được chia thành nhiều lệnh giới hạn nhỏ hơn (thường là bằng cách sử dụng một chương trình tự động) nhằm mục đích che giấu khối lượng lệnh thực sự.

Và họ cố tình làm cho DOM trông giống như người bán ở giá Offer mạnh lên để những người nhìn thấy điều này họ sẽ thực hiện bán. Và khi chúng ta bán, chính là lúc tổ chức lớn xây dựng vị thế mua. Đây là cách những người chơi lớn xây dựng vị thế của họ.

Vì kích thước của chúng quá lớn nên họ không thể thể hiện nó ra Order Book được.

Ví dụ, nếu bạn thấy một đơn đặt hàng ở giá Bid 1.48 cho 2.000.000 cổ phiếu, rất có thể bạn sẽ muốn đi trước một bước đó là đặt lệnh mua của mình ở mức 1.49 hoặc thậm chí 1.5 đúng không?

Đó là lý do tại sao những người chơi lớn không có lựa chọn cách nào khác ngoài việc xây dựng vị thế của họ một cách kín đáo. Và một khi họ đã tạo dựng được một vị thế đủ lớn, họ sẽ thực hiện động thái như thế này:

Đột nhiên bạn sẽ nhận thấy lượng bán ở giá Offer trở nên quá nhỏ trong khi lượng mua ở giá Bid lại trở nên quá lớn. Tại sao lại như vậy?

Đó là bởi vì tổ chức lớn chỉ đơn giản rút đơn đặt hàng từ giá Offer và sau đó bổ sung nó vào giá Bid.

Lúc này bạn sẽ nhận ra rằng bản thân mình cũng như nhà giao dịch khác bắt đầu hy vọng có thể thoát khỏi thị trường ở mức hòa vốn hoặc thua lỗ nhỏ.

Nhưng những người chơi lớn sẽ không cho phép điều đó bởi vì họ vừa xây dựng được vị thế và họ cũng phải kiếm tiền. Vì vậy, họ đã đẩy thị trường đi theo ý họ. Như DOM ở bên dưới:

Khi bạn và các nhà giao dịch khác không thể chịu đựng sẽ thoát khỏi vị thế của mình. Điều này lại càng thúc đẩy thị trường đi lên.

Và đó chính là cách một bẫy giá giảm hình thành. Ở thị trường ngoại hối cũng tương tự nhưng với quy mô lớn hơn. Cách tận dụng lợi thế của bẫy giá giảm

Có ba điểm chung về bẫy giá giảm mà trader cần nắm:

- Họ phá vỡ đáy trước sau đó ngay lập tức giá bật ngược trở lại.

- Họ nhắm đến các mục tiêu dừng lỗ rõ ràng sau đó đảo ngược trở lại.

- Họ giới hạn mức độ đẩy thị trường đi xa.

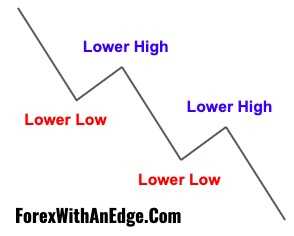

Trước tiên để xu hướng giảm xảy ra, thị trường phải tạo được đỉnh đáy thấp hơn như hình bên dưới:

Vậy có nghĩa là, khi thị trường phá đáy, thường trader sẽ bán ra với kỳ vọng thị trường tiếp tục giảm.

Ở biểu đồ dưới có thể thấy thị trường tạo đỉnh đáy thấp hơn một cách đều đặn. Nhiều trader sẽ canh bán ra ở phần biểu đồ bên tay phải:

Và như bạn có thể thấy, sau khi thị trường phá đáy thấp nhất trước đó giá đã tăng vọt lên với một nến tăng mạnh. Đây thường là dấu hiệu của bẫy giá giảm.

Rất có thể những người chơi lớn đã và đang xây dựng một vị thế mua ở mức giá 108.30… Và một khi họ đã tạo dựng được một vị thế đủ lớn, họ sẽ càn quét thị trường để buộc các trader bán ra trước đó thoát khỏi giao dịch của mình.

Các bạn có thể thấy rằng sau nến tăng lớn đó, thị trường bắt đầu hình thành nhiều nến nhỏ đi ngang, cho thấy sự biến động đã giảm xuống. Rất có thể những người chơi lớn đã thoát khỏi vị thế của họ và thu lợi nhuận.

2 chiến lược với bẫy giá giảm

- Pullback

- Breakout

Pullback

Cách thức phổ biến nhất khi giao dịch pullback là khi thị trường tạo đáy thấp hơn cùng với mô hình nến giảm giá. Như hình bên dưới:

Điểm vào lệnh là khi giá phá vỡ giá thấp nhất của mô hình nến, và đặt dừng lỗ phía trên giá cao nhất của mô hình.

Những người chơi lớn trên thị trường biết đây là thứ mà bạn đang tìm kiếm, nên họ sẽ đẩy thị trường lên để khiến lệnh giao dịch của bạn dừng lỗ và sau đó tiếp tục xu hướng giảm như hình bên dưới:

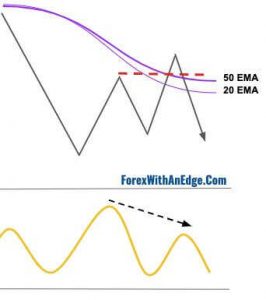

Biết được điều này, chúng ta có thể sử dụng nó làm lợi thế cho chúng ta để đi cùng hướng với người chơi lớn. Để làm được điều đó, chúng ta đợi giá phá vỡ đỉnh trước và sau đó tìm kiếm phân kỳ giảm với chỉ báo Stochastic.

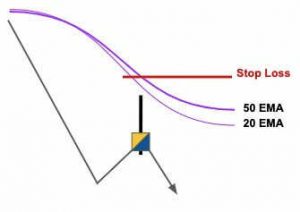

Nếu có phân kỳ giảm giá, thì chúng ta sẽ bán khi thị trường đóng cửa dưới đường EMA 20.

Như ví dụ bên dưới:

Trong biểu đồ trên, xu hướng giảm mạnh, thị trường quay trở lại EMA 20, và hình thành nến dark cloud cover. Nhiều trader sẽ canh bán với mô hình này, điểm stoploss mà họ đặt là đường gạch ngang màu đỏ.

Nhưng sau đó thị trường quay ngược lên khiến họ dừng lỗ và hình thành đỉnh cao hơn, đồng thời tín hiệu phân kỳ giảm xuất hiện. Khi thị trường đóng cửa dưới đường EMA 20, đó là tín hiệu chúng ta bán ra.

Breakout

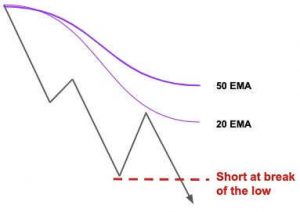

Thường trader sẽ bán ra khi giá phá vỡ đáy thấp nhất trước đó. Như hình bên dưới

Và đó lại là nơi mà những người chơi lớn sẽ canh để đẩy thị trường đi ngược lên.

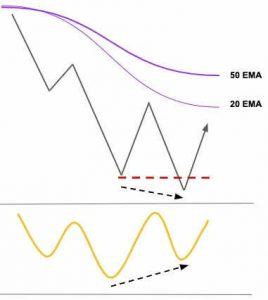

Để mở vị thế mua, chúng ta cần đợi thị trường phá vỡ đáy thấp trước đó và sau đó tăng ngược trở lại để hình thành đáy thấp hơn. Sau đó, chúng ta kiểm tra tín hiệu phân kỳ trên stochastic để xác nhận xác suất tăng giá sẽ cao hơn.

Để mở vị thế mua, chúng ta đợi giá đóng cửa trên EMA 20. Như ví dụ ở bên dưới:

Trong biểu đồ trên, bạn có thể thấy rằng thị trường đang trong xu hướng giảm từ phía bên trái. Sau đó giá phá vớ đáy trước đó với nến giảm mạnh, đây là nguyên nhân khiến nhiều nhà giao dịch bán xuống.

Ngay sau đó, những người chơi lớn đã đẩy thị trường đi lên để bẫy các nhà giao dịch bán. Tại thời điểm đó, stochastic đang cho tín hiệu phân kỳ. Khi thị trường đóng cửa trên đường EMA 20, đây là thời điểm chúng ta có thể mua vào.

Phần kết luận

Có những thời điểm thị trường bị thao túng, và chúng ta cần nhận ra được điều đó để lên kế hoạch giao dịch cho chúng ta, đó có thể nói là cơ hội tốt giúp chúng ta đi cùng chiếc thuyền với người chơi lớn trên thị trường.